Szóval a kínaiakat leszámítva (miez? Macccka? Micsoooda? Cirke!) a házimacskának véleményem szerint nincsen közvetlen gazdasági haszna. Ellenben közvetetten fel tud valamit mutatni. Ez a valami pedig a macska lénye, ami a gazdi lelki nyugalmára van igazán jótékony hatással, ami miatt a gazdi jobban fog hosszútávon teljesíteni a munkában, jobb döntéseket fog hozni az éetben és ez már bizony gazdasági előny. Még mielőtt beleolvasnád, szólnék, hogy a macska nem = meggazdagodás:) Én kisgyerek óta szerettem volna kiscicát, helyette sorsrészemként megkaptam a magam törpehörcsögét és halait. Tavaly végül az asztalra csaptam és cica gazdi lettem. Egy cicában gondolkoztam, helyette lett kettő 4 hetes fiú és lány kombóban. A többi már történelem... Most be fogom neked mutatni, mikre érdemes készülni, mik azok a kiadások és kötelezettségek, amikről soha senki nem szól neked vagy nem gondolsz bele.

Szóval a kínaiakat leszámítva (miez? Macccka? Micsoooda? Cirke!) a házimacskának véleményem szerint nincsen közvetlen gazdasági haszna. Ellenben közvetetten fel tud valamit mutatni. Ez a valami pedig a macska lénye, ami a gazdi lelki nyugalmára van igazán jótékony hatással, ami miatt a gazdi jobban fog hosszútávon teljesíteni a munkában, jobb döntéseket fog hozni az éetben és ez már bizony gazdasági előny. Még mielőtt beleolvasnád, szólnék, hogy a macska nem = meggazdagodás:) Én kisgyerek óta szerettem volna kiscicát, helyette sorsrészemként megkaptam a magam törpehörcsögét és halait. Tavaly végül az asztalra csaptam és cica gazdi lettem. Egy cicában gondolkoztam, helyette lett kettő 4 hetes fiú és lány kombóban. A többi már történelem... Most be fogom neked mutatni, mikre érdemes készülni, mik azok a kiadások és kötelezettségek, amikről soha senki nem szól neked vagy nem gondolsz bele.

Naponta frissülő tartalommal, ami gondolkodásra késztet

Többet nem veszek VW autót! Hihetetlen, hogy csaltak!

Robbant a bomba! A Volkswagenről kiderült, hogy évek óta csalt a környezetszennyezési szimulátoron. Közkedvelt autói a laboratóriumi körülményektől eltérve (amit egy titkos számítógépprogrammal szabályoztak a hatóság háta mögött) a napi használatban akár 40x károsabb nitrogén-oxid kibocsátást produkálnak. Ez azt jelenti, hogy a gyakorlatban a tudtukon kívül lényegesen nagyobb léptékben szennyezi a környezetét a VW (bizonyos dízel típusok) tulajdonosai. Érintettek a Jetta, Passat, Golf, Bogar és Audi A3. 11 millió autót érinthet világszerte ez a probléma.Felkészülnek az x modellek és a következő autókonszern?

Robbant a bomba! A Volkswagenről kiderült, hogy évek óta csalt a környezetszennyezési szimulátoron. Közkedvelt autói a laboratóriumi körülményektől eltérve (amit egy titkos számítógépprogrammal szabályoztak a hatóság háta mögött) a napi használatban akár 40x károsabb nitrogén-oxid kibocsátást produkálnak. Ez azt jelenti, hogy a gyakorlatban a tudtukon kívül lényegesen nagyobb léptékben szennyezi a környezetét a VW (bizonyos dízel típusok) tulajdonosai. Érintettek a Jetta, Passat, Golf, Bogar és Audi A3. 11 millió autót érinthet világszerte ez a probléma.Felkészülnek az x modellek és a következő autókonszern?

28.000. Minden nap számít

A második Budapesti Életbiztosítási Csúcstalálkozó sajtószobájában volt az ilyenkor szokásos tiszteletkörök mellett egy rendkívüli esemény is. Ugyanis itt mutatta be Sanjay R. Tolani dubai sztár előadő, coach és életbiztosítási szakember a magyarra lefordított könyvét, amit az Arab Emirátusokban az iskolásoknak kötelező olvasmánnyá tettek. Elsők között kaptam meg ezt a könyvet, amit sikerült is kiolvasnom, megemésztenem. Most a véleményemet szeretném erről elmondani nektek. Fontos tudni, hogy hatalmas várakozással futottam neki, hiszen nagyon jó promócióval rendelkezett a könyv. Nagyon érdekelt mi az a tudásanyag, amit Sanjay papírra tudott vetni és ami egyaránt megemészthető egy 6 évesnek vagy egy 50 évesnek. Nézzük!

"Az Egyesült Arab Emirátusok kivételes tehetségű és eredményű életbiztosítási tanácsadója. Dubaiban él, és szerte a vilagon tart előadásokat. Pénzügyi és gazdálkodási ismeretekről, a pénzzel való helyes bánásmódról, az egyes pénzügyi instrumentumok mindennapi életben történő használhatóságáról írt sikerkönyve idén jelent meg az Emirátusokban. Sheikh Mohammed bin Rashid miniszterelnök kívánságára a könyv kötelező olvasmány a dubai iskolákban. Angol után először magyar nyelven a Budapesti Életbiztosítási Csúcstalálkozón mutatjuk be!"- Pénzkultúra Alapitvány

Sanjay előadását volt szerencsém még a bemutató előtt végighallgatni és nagyon megfogott. Egy hihetetlenül impulzív szakemberről beszélünk, aki szimpatikusságának minden morzsáját kihasználva tudja üzenetét eljuttatni a hallgatóságának. Az előadás után nem maradt kétségem affelől, hogy egy magasan képzett szakember áll előttem. Így a könnyvel kapcsolatos elvárásaim is növekedtek!

A könyvbemutatón számos fontos gondolatot osztott meg a hallgatósággal, amiknek így utólag belegondolva talán nagyobb súlya van, mint bárminek, amit a könyvben olvashattam. Engedjétek meg, hogy ezeket megosszam veletek:

"Sokan olvasnak mindenféle könyvet, és azt hiszik, hogy pontosan értik a pénzgazdálkodást. Közben erről szó sincsen!"

"Úgy írtam meg ezt a könyvet, hogy bárki megértse".

"Sokak fejében felmerül a kérdés, hogy a vállalkozás vagyonát hogyan lehet átadni? A vagyon mellett az értékek átadása is szerepet kap!!

" Egyszer a bölcs nagypapám megosztotta velem a bölcsességét: Ha adok neked sok pénzt, de nem adok neked értékrendet, akkor elveszik a pénz. Ha adok neked értékrendet, de hozzá pénzt nem, akkor az értékrend veszik el. A legjobban akkor járok el, ha adok sok pénz és átadom az értékrendet. A pénz nem jó vagy rossz, hanem hatalom. Az értékrended alapján tudod eldönteni, mit kezdesz ezzek a hatalommal" Sanjay Tolani

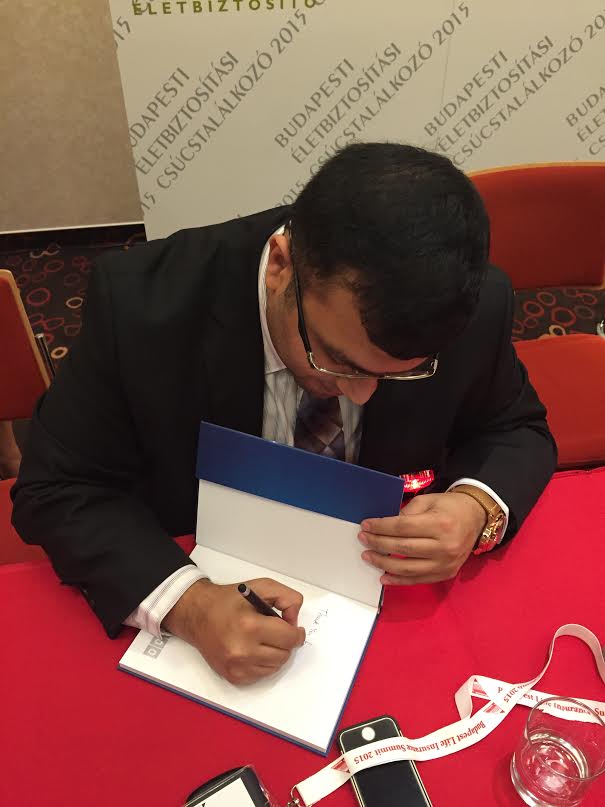

A bemutató végén Sajnay minden jelen levőnek dedikálva adott egy példányt a könyvéből, hogy legyen lehetőségünk terjeszteni a gondolatait. Nagyon megörültem ennek a gesztusnak, hiszen valóban kíváncsivá tett. Elolvastam.

Bevallom, hogy a legerősebb és legelső gondolat bennem így utólag az, hogy "baromira mérges lennék, ha ezt a könyvet 6.000 forintért kellett volna megvennem". Úgy érzem, hogy azért a könyvért, amiért 6.000 forintot kiadok, azt nem akarom 1 óra alatt elolvasni. Véleményem szerint leginkább emiatt nem lesz sikerkönyv Magyarországon ez az alkotás. Túl drága és cserébe nettó 80 oldal (bruttó 103 oldal). Utánagondoltam és úgy érzem, hogy senki nem szólt Sanjay-nak a magyarországi árfekvésekről. Teljesen érthető, hogy a világ számos pontján 20 dollárért megvenni egy könyvet nem jelent túl nagy megterhelést (mintha itthon 1.500-ért vennél meg egy könyvet). Viszont ezt a 20 dollárt átkonvertálva és nem igazítva a magyar viszonyokhoz én kész öngyilkosságnak érzem. Nem lepődnék meg, ha pár hét múlva a Libri már a 3-at 2-ért akciójába illesztené be az alkotást.

Tudom, hogy nem feltétlenül ezen kéne rugóznom ennyit, de talán sikerül ezt a kritikát eljuttatni az illetékeseknek és átgondolják a piacnyitást. Ugyanis 6.000 forintot kifizetni ma egy könyvért általában vagyonos emberek tudnak. A vagyonos ember véleményem szerint jobban használja a pénzügyi rendszert és osztja fel a tőkéjét (amiről ez a könyv is szól részben), mint a szegényebb társa. A másik potenciális réteg a szakma lehet, akik megtudják fizetni a könyvet. A szakmával az a baj, hogy ez a könyv nem feltétlenül a szakmának szól, hiszen olyan alap igazságokat ír le, amiket egy átlagos pénzügyi tanácsadáson számbavételeznek. Ahogyan meg tudom ítélni, ez a könyv leginkább a gyermekeknek, tinédzsereknek és a pénzügyileg kevésbé tudatos embereknek szólhatna.Szólhatna, de nem fog szólni, hiszen pont ez a réteg nem fogja tudni megvásárolni ennyi pénzért ezt az amúgy rendhagyó könyvet.

Magáról a könyvről:

Szakmaibeliként volt benne számomra 3 nagyon hasznos gondolat (50-30-20 elv, megadóztatni saját magunkat és a hitelkártya felhasználása kizárólag luxusra és nem mindennapi megélhetésre) és néhány ötlet. Ezen felül nem sok újat tudott nekem adni. Először csalódtam benne, aztán rájöttem a lényegre: Ez a könyv nem nekem szól, aki érti a pénzügyeket és ezt a szakmát. Ez a könyv azoknak szól, akik jelen pillanatban semmilyen pénzügyi tudatossággal nem rendelkeznek, akik folyamatosan futnak a saját pénzük után és akiknek nincsen ötlete, hogyan tudná a gyermekét pénzügyileg tudatossá nevelni.

Nekik viszont baromi jó lehet a könyv, hiszen nagyon jól felsorolja azokat az alapelveket, amik nélkül esélytelen pénzügyileg tudatosabbá válni. Rendhagyó könyv, hiszen hasonlóan egyszerűen megfogalmazott "pénzügyi tankönnyvel" én még nem találkoztam. Valószínűleg ezt vagy ehhez hasonló könyvet be kéne kötelezően vezetni a magyar iskolákban is. Viszont a bevezetés újabb kérdést vetne fel: Ki fogja leoktatni a pénzügyi tudatosságot? Azok a tanárok, akik szintén nem tudatosan kezelik a pénzügyeiket?

Egyszer szerintem mindenkinek érdemes elolvasnia, hiszen szinte végig a tudatosságról van szó. Mivel én nem csak a biztosítási szakmában vagyok otthon, ha pénzügyről beszélünk, így maradt egy kis hiányérzetem, hiszen a könyv számos kérdésre nem ad választ.

Például: Azt megtudjuk, hogy a havi jövedelem mekkora hányadát különítsük el, viszont a különféle pénzügyi lehetőségekről alapszinten sem esik szó, hogy miért érné meg egy biztosítás vagy egy folyószámla, esetleg egy lakástakarék. Ezt mikor és milyen helyzetben kéne felhasználni (megkötni).

Szinte kizárólag a biztosítás világáról szól (érintőlegesen beszélve a hitelkártyáról) a könyv, ami alapvetően nem meglepő egy biztosítási szakembertől, de szerintem a pénzügy többet jelent, mint biztosítás (és hitelkártya).

Egyetlen okot tudok végső soron mondani, amiért megéri kifizetni a 6.000 forintot. Ha ez az ok számodra nem elegendő, akkor próbálj összeállni több emberrel és közösen megvenni vagy könyvtárból beszerezni, hiszen egyszer érdemes végigolvasni szerintem. Könnyen olvasható, könnyen megérthető.

Az egyetlen ok:

Sanjay 0 azaz 0 forintot, eurót, dollárt vesz el a bevételből. A teljes bevételt jótékonysági célra ajánlja fel!

::

Egyre többen írtok, mert hitelt szeretnétek felvenni vagy kiváltani. Tudok segíteni jó ötletekkel ebben! írj bátran szarvas.norbert@iflgroup.hu vagy klikk

Mi az életbiztosítás valódi üzenete?

A tegnapi napon rendezték meg Budapesten a Kongresszusi Központban a második Budapesti Életbiztosítási Csúcstalálkozót, aminek keretében az elhangzottak szerint a magyarországi szakma legjelesebb 1000 képviselője volt jelen és hallgatta végig a nemzetközileg elismert biztosítási sztárok gondolatait. Mivel meghívtak erre az eseményre (amit ezúton is köszönök), ezért nem csak vaktában írok valamit, hanem a konkrét tapasztalataimat fogom veletek megosztani. Ennek az eseménynek másik vonatkozása, hogy Sanjay Tolani dubai sztárértékesítő magyar nyelvre szinkronizált könyvének (cím: 28.000) a bemutatása is. Mivel Magyarországon elsők között foghattam a kezembe ezt a könyvet, amit az Arab Emirátusokban a dubai iskolások számára kötelező olvasmánnyá tettek, ezért egy következő cikk formájában elmondom a konkrét véleményemet a könyvről. Reményeim szerint a mai napon ki is tudom olvasni:) Addig nézzük, mi az életbiztosítás valódi üzenete?

A tegnapi napon rendezték meg Budapesten a Kongresszusi Központban a második Budapesti Életbiztosítási Csúcstalálkozót, aminek keretében az elhangzottak szerint a magyarországi szakma legjelesebb 1000 képviselője volt jelen és hallgatta végig a nemzetközileg elismert biztosítási sztárok gondolatait. Mivel meghívtak erre az eseményre (amit ezúton is köszönök), ezért nem csak vaktában írok valamit, hanem a konkrét tapasztalataimat fogom veletek megosztani. Ennek az eseménynek másik vonatkozása, hogy Sanjay Tolani dubai sztárértékesítő magyar nyelvre szinkronizált könyvének (cím: 28.000) a bemutatása is. Mivel Magyarországon elsők között foghattam a kezembe ezt a könyvet, amit az Arab Emirátusokban a dubai iskolások számára kötelező olvasmánnyá tettek, ezért egy következő cikk formájában elmondom a konkrét véleményemet a könyvről. Reményeim szerint a mai napon ki is tudom olvasni:) Addig nézzük, mi az életbiztosítás valódi üzenete?

Ha Magyarországra jössz...

Ha Magyarországra jösz, akkor engedd meg nekem azt a romantikus perverziót, hogy ellássalak néhány életviteli tanáccsal, ami elengedhetetlen ahhoz, hogy sikeresen integrálódj az életünkbe! Íme a legfontosabb pontok, amik nélkül elveszett és kegyvesztett leszel. Magyarul szarul fogod magad érezni, ha nem szerzed meg az alábbi információkat és teszed magadévá! Nézzük.

Ha Magyarországra jösz, akkor engedd meg nekem azt a romantikus perverziót, hogy ellássalak néhány életviteli tanáccsal, ami elengedhetetlen ahhoz, hogy sikeresen integrálódj az életünkbe! Íme a legfontosabb pontok, amik nélkül elveszett és kegyvesztett leszel. Magyarul szarul fogod magad érezni, ha nem szerzed meg az alábbi információkat és teszed magadévá! Nézzük.

Megéri spekulálni az ingatlannal? Mivel jobb, mint a tőzsde?

Hát kezdjük azzal, hogy egyfajta tőkevédelemmel azért el van látva egy átlagos befektetési céllal vásárolt ingatlan. Ennek drámai oka a fizikalitás, hiszen egy ingatlan ritkán tűnik el egyik pillanatról a másikra. Ha pedig mégis bekövetkezne egy nem várt eseményt (tűz, földrengés, árvíz), akkor elméletben a megfelelő biztosítási védelemmel ellátott ingatlan újjáépítési értéke finanszírozva van. Másrészről joggal merülhet fel mindenkben a kérdés, hogy tényleg a legjobb befektetési lehetőségek egyike az ingatlanvásárlás? Nézzünk pár érvet és ellenérvet, mielőtt belevágnál egy sokmilliós kiadásba.

Hát kezdjük azzal, hogy egyfajta tőkevédelemmel azért el van látva egy átlagos befektetési céllal vásárolt ingatlan. Ennek drámai oka a fizikalitás, hiszen egy ingatlan ritkán tűnik el egyik pillanatról a másikra. Ha pedig mégis bekövetkezne egy nem várt eseményt (tűz, földrengés, árvíz), akkor elméletben a megfelelő biztosítási védelemmel ellátott ingatlan újjáépítési értéke finanszírozva van. Másrészről joggal merülhet fel mindenkben a kérdés, hogy tényleg a legjobb befektetési lehetőségek egyike az ingatlanvásárlás? Nézzünk pár érvet és ellenérvet, mielőtt belevágnál egy sokmilliós kiadásba.

Az ügyfél lehet gusztustalan a biztosítóval szemben?

Ha őszintén a szívünkre tesszük a kezünket, akkor belátjuk, hogy a magyar köztudatban még mindig él a "szegény elnyomott kisember" metaforája, akit a nagy gonosz multi (esetünkben most a biztosító) erőfölényével kizsákmányol, akinek a hóhérja a pénzéhes biztosítási ügynök. Arról nagyon sokat olvasni, hogy milyen gusztustalanságokat követ el a biztosító (ez így van sok esetben!), de arról a kettős mérce keretében általában megfeledkeznek az emberek, hogy hol vagy az ügyfelek gusztustalanságának a kezdete, illetve a jogosságnak a vége? Mindig minden esetben a biztosító a szemét és mindig minden esetben az ügyfél a jó és ártatlan fél? Ha mégis az egyik ügyfél elkövet valami etikátlan dolgot, akkor a biztosító többi illetve leendő ügyfelei fogják megszívni? A Kiszámló oldalán olvastam (cikk) az éppen menetrendszerű unit linked fikázós cikket, amit most egy "állítólagos ügyfél" bőrébe bújva mondanak el. Végigolvastam aztán azon gondolkoztam, hogy is van most ez... Nézzük mert több pont sántít a történet akár erkölcsi, akár szakmai szinten.

Ha őszintén a szívünkre tesszük a kezünket, akkor belátjuk, hogy a magyar köztudatban még mindig él a "szegény elnyomott kisember" metaforája, akit a nagy gonosz multi (esetünkben most a biztosító) erőfölényével kizsákmányol, akinek a hóhérja a pénzéhes biztosítási ügynök. Arról nagyon sokat olvasni, hogy milyen gusztustalanságokat követ el a biztosító (ez így van sok esetben!), de arról a kettős mérce keretében általában megfeledkeznek az emberek, hogy hol vagy az ügyfelek gusztustalanságának a kezdete, illetve a jogosságnak a vége? Mindig minden esetben a biztosító a szemét és mindig minden esetben az ügyfél a jó és ártatlan fél? Ha mégis az egyik ügyfél elkövet valami etikátlan dolgot, akkor a biztosító többi illetve leendő ügyfelei fogják megszívni? A Kiszámló oldalán olvastam (cikk) az éppen menetrendszerű unit linked fikázós cikket, amit most egy "állítólagos ügyfél" bőrébe bújva mondanak el. Végigolvastam aztán azon gondolkoztam, hogy is van most ez... Nézzük mert több pont sántít a történet akár erkölcsi, akár szakmai szinten.

Hogyan vegyél fel hitelt?

A legfontosabb kérdést már a legelején tisztáznod kell magadban ahhoz, hogy hitelt tudjál felvenni. Valóban szükséged van a hitelre? Ha "nem" a válasz, akkor azt ajánlom, hogy próbálj meg gyűjteni és később megvalósítani a célodat. De semmiféleképpen ne kötelezd el magad x évre csak azért, mert türelmetlen vagy. A türelmetlenség nagyon sokba kerül. Mint ahogy a türelmes előre tervezés minden esetben meghozza a gyümölcsét: egy lakásvásárlás esetében minél később veszed fel a hitelt (miközben gyűjtesz), annál jobban fogsz járni (erről később). Ez nem egy bankos PR cikk lesz, amiben meggyőzlek, hogy milyen jó dolog hitelt felvenni és mindenre ez a megoldás. De azt se várd tőlem, hogy teljesen ezen lehetőséggel szembe menjek. Azt szeretném, ha a cikket végigolvassa helyre kerülnének a dolgok és mérlegelni tudnál hitelfelvétel és hitelfelvétel között!

A legfontosabb kérdést már a legelején tisztáznod kell magadban ahhoz, hogy hitelt tudjál felvenni. Valóban szükséged van a hitelre? Ha "nem" a válasz, akkor azt ajánlom, hogy próbálj meg gyűjteni és később megvalósítani a célodat. De semmiféleképpen ne kötelezd el magad x évre csak azért, mert türelmetlen vagy. A türelmetlenség nagyon sokba kerül. Mint ahogy a türelmes előre tervezés minden esetben meghozza a gyümölcsét: egy lakásvásárlás esetében minél később veszed fel a hitelt (miközben gyűjtesz), annál jobban fogsz járni (erről később). Ez nem egy bankos PR cikk lesz, amiben meggyőzlek, hogy milyen jó dolog hitelt felvenni és mindenre ez a megoldás. De azt se várd tőlem, hogy teljesen ezen lehetőséggel szembe menjek. Azt szeretném, ha a cikket végigolvassa helyre kerülnének a dolgok és mérlegelni tudnál hitelfelvétel és hitelfelvétel között!

A hitel rossz dolog?

Ez egy jogosan felvetett kérdés, amit az elmúlt években a "devizamenekültek" csak megerősítettek. Véleményem szerint a hitel nem megoldása mindennek, viszont kiválló lehetőség bizonyos élethelyzetekben. Nem gondolom, hogy az amúgy működő tv-det azonnal le kéne cserélni egy jobb eszközre, mert kaphatsz áruhitelt. Ez tipikus példája a rossz hitelnek, amikor nem valódi szükségletet akarsz orvosolni, hanem egy generált kényelmi opciót erősítesz meg. Alapvetően a továbbiakban beszéljük csak a jelzáloghitelekről. A jelzáloghitel keretében az ügyfélnek lehetősége nyílik előre "elkölteni" (lakást venni) a jövőben megkeresett és összegyűjtendő pénzét. Viszont ennek igen komoly ára van, amit kamatnak és egyéb költségeknek nevezünk, amik felmerülnek egy banki ügylet során. Jelzáloghitelt felvenni két esetben lehet indokolt véleményem szerint:

1. a lakhatásodat akarod megoldani, amihez már rendelkezel minimum 20% önerővel. Az elmúlt évek tendenciáját követve kialakult egy olyan árazása a piacnak, amikor gyakorlatilag olcsóbb belemenni egy hitelbe és a saját házadat törleszteni, mint albérletbe költözni. Így logikus választás egyfajta megnyugvást, létbiztonságot és befektetést keresve "saját magadnak" fizetni és ezzel értéket teremteni.

2. befektetési lehetőségként akarsz egy házat újítani (értéket növeled vagy éppen a saját létbiztonságodat emeled) vagy megvásárolni. Második esetben (amennyiben jól mérted fel a lehetőségeidet és a piac lehetőségeit), akkor van reális értelme hitelből finanszírozni a dolgot. Mire gondolok? Hitelből ingatlant venni befektetés céljából (továbbértékesítés, bérbe adás) akkor van életszerűen értelme, ha mindenféle külső segítség nélkül (bérleti díj, vételár) a legrosszabb lehetőség fennállása esetén(magadra maradsz) is tudod finanszírozni a hitelt.

Először válaszd meg a célt és mérlegelj!

A cél egy hitel esetében szorosan összefüggésbe hozható az anyagi lehetőségeiddel. Addig nyújtózkodj, ameddig a takaród ér! Ne próbálj meg erőn felül hitelt felvenni és ne adósítsd el magad teljesen! Tegyük fel, hogy költözni szeretnétek a pároddal és ehhez kerestek lakást. Ketten együtt rendelkeztek 300.000 nettó jövedelemmel. Ebben az esetben az emberek gyakran bátrak és vállalnának be havi 150 ezer forintos törlesztőt is, amit a törvény is támogat a megszígorított szabályrendszer szerint is. Én azt tudom tanácsolni, hogy többször beszéljétek át otthon a rendszeres és változó kiadásaitokat. Nézzétek meg, hogy egy ekkora havi kötelezettség mellett mennyit tudnátok félretenni a likvid és hosszútávú tartalékotokba. Ha a válasz közelít a nullához, azaz a hitel törlesztése elvisz minden felesleges pénzt, akkor érdemes lejjebb adni az ígényekből. Nem szabad kizárólag egy célra fókuszálni és ezzel minden mást a kukába dobni. Mi történik egy ilyen esetben, ha jön a baba vagy autót kéne cserélni, ellenben nincsen félretett pénzetek? Általában azt szoktam javasolni, hogy ekkora havi jövedelem mellett maximum 80-100 forintig köteleződjön el az ügyfél, hiszen valóban nem látni, mit hoz a jövő és milyen anyagi kihívásokkal kell megküzdeni.

Keresd meg a te bankod, de ne hagyd, hogy a bank találjon meg téged!

Gyakori hiba, ami a laikusságból következik, hogy a hitelt felvevők bedőlnek a banki hírdetések és azonnali akciók csábításának. Manapság a bankok nem a díjmentes hitelfelvétellel kampányolnak, hanem sokkal kézzelfoghatóbb dolgokkal: Raiffeisen egy LENOVO tabletet ad míg az ERSTE 100.000 forintot sikeres folyósítás után. Ezek a plusz "ajándékok" egy 20 éves hitel esetében nem releváns és fontos események. Egyrosszul megválasztott hitel esetében sok száz Lenovo tablet árát bukhatod, ha kizárólag ez alapján döntesz. Mivel hosszú távon köteleződsz el, ezért mindig a hosszú távú megtérülést figyeld és ne az azonnali hasznot. Ha neked szükséged van egy tabletre vagy 100.000 forintra az induláshoz, akkor bizony érdemes lenne picit várni a hitelfelvétellel, mert nem áll (anyagilag legfőbbképpen) készen! Szerényen azt javasolnám, hogy minden esetben keress fel egy független tanácsadót (nem kell kötelezően, hogy én legyek...), aki legalább 3-4 bank ajánlatát tudja közvetíteni vagy megfelelő banki kapcsolatokkal rendelkezik. Nyílván nem minden tanácsadó jó tanácsadó, de jobb eséllyel találsz egy jó tanácsadót, mint választasz saját kútfőből megfelelő konstrukciót.

Mi a te konstrukciód?

Manapság az ügyfélígények nem sokban változtak. Minél kevesebbet fizetve minél több hitelt a lehető legrövidebb idő alatt visszatörlesztve. Ez az, ami nem létezik még a mesekönyvekben sem. Vannak jó, jobb és legjobb ajánlatok, de ettől függetlenül mindig a zsebedbe kell nyúlni. Érdemes továbbgondolni a banki hitelt és megnézni egy lakástakarékpénztárat illetve egyéb megtakarítási terméket és ezekkel szinesíteni a konstrukciódat. Nagyon fontos, hogy ne köteleződj el 100%-ban a bankod felé, ami a hitelre szánt pénzt illeti. Érdemes ebben az esetben is diverzifikálni a pénzt. Amit a banknak fizetsz törlesztés, azon később nem fogsz tudni csökkenteni (ha baj van), nem fogsz tudni hozzájutni (ha likviditási probléma áll fenn) és nem fogod a tervet átszervezni (ha más célod lesz: pl.: venni egy másik lakást pluszba). Amennyiben diverzifikálsz a programok között, akkor alapvetően sokkal rugalmasabb és átszervezhetőbb konstrukcióhoz fogsz jutni. De persze ez sem jó ötlet mindenkinek, hiszen van, aki három év múlva kifizetné a hitelt. Ebben az esetben hülyeség lenne sokéves megtakarítási programokról, lakáskasszákról beszélni a hitel kapcsán.

Csak a kamat számít?

Szerintem legalább ennyire fontos az adott bank megbízhatósága és ügyfélszolgálata probléma esetén. A válság megmutatott néhány bankot, akik gyakorlatilag elfordultak az ügyfeleiktől és nem voltak hajlandóak szóba állni velük. Ezeket a bankokat és már messziről kerülöm, hiszen nem gondolnám, hogy sok minden változna 1-2 éves távlatban. Arra pedig semmi szükség, hogy most bepalizzanak egy "100ezres" ajándékkal, aztán probléma esetén belém rúgjanak még egyet. A kamat fontos, viszont nem szabad elfelejteni, hogy a bankok árazási technikája folyamatosan változik, mint ahogyan a te ügyfélminősítésed is. Jelenleg a jegybanki alapkamat történelmi mélyponton van, így érdemes belemenni az 5-10 éves fix kamatozású hitelekben. Ne engedj az olcsóbb változó kamatozású hitelek csábító erejének, hiszen ezek a hitelek évente változni fognak (ha emelkedik a kamat, akkor nő a törlesztő), ellenben egy 5 éves fix kamat 5 évre tervezhető megoldást nyújt az ügyfélnek. Hogy mi lesz utána? Annyi biztos, hogy kedvezőtlen kamatárazás miatt szabadon kiválthatod a hiteledet egy másik banknál.

Maximalizálni az állami támogatásokat

Hitelt okosan és laikusan is fel lehet venni. Ez olyan, mint a szavazás: nincsen tudáshoz kötve. A legtöbb ember gyakorlatilag vakon választ bankot és konstrukciót, miközben meg sem próbálja meg optimalizálni a kiadásait. Összességében vannak hitelhez és háztartáshoz köthető állami támogatások, adójóváírások. Egyértelmű, hogy hitel kapcsán a 30%-os állami támogatottsággal bíró lakástakarékpénztár juthat elsőre mindenki eszébe.Többször kiszámoltam, hogy egy átlagos hitel esetében jobban megérni kombinálni (banknak csak kamat) a hitelt egy lakástakarékkal, hiszen az állami támogatás miatt több tőke gyűlik össze a számlán, mint annutiásos (sima) hitel esetében csökkene azonos időtávban a tőketartozás. Ezen felül érdemes megnézni, hogy a család mire tudja használni a www.izys.hu szolgáltatásait vagy rendelkeznek e egészségpénztárral, amivel már a következő évben költségcsökkentést érhetnek el. Azt gondolom, hogy a hitelt nem mindig érdemes külön kezelni a családi költségvetésben, hiszen kis odafigyeléssel komoly összegek spórolhatóak meg a pénzügyi kiadásokon is (lakásbiztosítás, folyószámla, biztodsítások, egészségügyi kiadások...stb).

Másik állami támogatott pakk a hitelhez közvetlenül köthető állami kamattámogatás. Ez a mai kamatkörnyezetben alapvetően érdektelenné válhat az emberek számára,hiszen az 5 éves kamattámogatás ebben az alcsaony környezetben nem feltétlenül jelent többet, mint amit piaci hitelnél a bank egy átlagos ügyfélnek adna kamatkedvezményként. Ez a támogatás akkor lesz érdekes igazán, amikor emelkedni fog a jegybanki alapkamat és ezáltal a piaci hitelek árazása.

CSOK

Már lehet számítani a CSOK-ra is. Nagyon fontos, hogy nem szükséges házasoknak lennetek a meglévő gyermek illetve 24 hétnél idősebb magzat esetén! Ezt sokan nem tudják jól értelmezni, ezért írom! Viszont, akik megelőlegező kölcsönt szeretnének vállalt gyermek után, azoknál először irány a házasság szent intézménye (pusztán anyagi megfontolásból is). Ezen felül már átlagos és használt ingatlanra is meg lehet kapni a támogatást. Legfontosabb a NAV és OEP igazolás beszerzése, illetve önkormányzati engedély az ingatlanra vonatkozólag. Mivel azonban a rendszer még viszonylag friss, ezért érdemes felkészülni egy átlagosnál lassabb átfutási időre ezzel kapcsolatban.

Papírmunka

A papírmunka megfelelő ismerete rendkívül fontos. Sajnos a legtöbb banki ügyintézés során maga az ügyintéző sem tud mindent, mond el mindent. Gyakran előfordul a "hiánypótlás" intézménye, amit kellő tudással már a legelső találkozókor lehetett volna mondani. Egy megfelelő tudású és tapasztalatú közvetítő a konstrukció mellett pont a papírmunka szakszerű összeállításában tud segíteni. Számos olyan esetem volt, amikor a hitelanyag leadásakor még nem kért valamit az ügyintéző, de hiánypótlásként már követelte. Ez viszont nem okozott fennakadást, hiszen már előre jeleztem az ügyfélnek, hogy mire lesz szükség még.

Alapvetően minden bank esetében szükséges a banki nyomtatványcsomag, személyes dokumentumok másolata, banki formanyomtatványon kitöltött munkáltatói igazolás, folyószámlakivonatok (3 havi, amennyiben nem a számlavezető bankhoz megyünk), kiváltás esetén a kiváltandó hitelszerződés(ek), vásárlás esetén adás-vételi, felújítás esetén egy munka és költségterv. Ezen felül szükséges a méretezett alaprajz, CSOK esetén a szükséges nyomtatványok, illetve terhesség esetén orvosi igazolás.

Amiken megcsúszhat az ügy, azaz jellegzetes hibák:

- az ügyfél szerepel a negatív adósok listáján

- a pozitív KHR-t lekérve olyan hitelt talál a bank, amit az ügyfél nem vallott be

- a munkáltatói igazoláson bruttó és nem nettó cafeteria összeget írnak be

- a hitelösszeg magasabb, mint az ingatlan piaci értékének 75-80%-a

- az igazolható jövedelem több, mint felét (400e alatt) tenné ki az új törlesztőrészlet

- Lemarad a méretarányos alaprajz (kézzel is megrajzolható)

- az értékbecslő megrendelő nyomtatványon illetve a tájékoztató résznél nem írja alá a jelenlegi ingatlantulajdonos (ez akkor baj igazán, ha lakást vásárolunk és a tulaj nehezen elérhető)

- nem érkezett még meg a legutolsó havi (aktuális) bankszámlakivonat, viszont mire az értékbecslés lemegy, addigra a bank pótlásként bekéri

Ez néhány hiba volt, amire nem árt odafigyelni. Ezen felül ügylet függően számtalan hiba létezik, ami hátráltathatja a hitelügylet gyorsaságát.

Ha kérdésed van hitellel kapcsolatban, akkor írj bátran szarvas.norbert@iflgroup.hu vagy klikk

Továbbra is divat perelni a bankod? Kapálóznak az ügyvédek?

Amikor évekkel ezelőtt elkezdődött a devizahitelesek kontra bankok féle vagdalkozás, ezzel egy időben megjelentek a magyar jog és szegény emberek jeles képviselői, akik majd igazságot tesznek. Már akkor látható volt, hogy annyira azért nem kerek a történet, mint ahogyan sok zugügyvéd megpróbálta eladni magát. Éveken keresztül teljes kompenzációval hitegettek, miközben maguk mögött elenyésző számban hagytak "megmentett" devizaadóst. Ellenben a legtöbb szerencsétlen azóta is fizeti a költségeket, fizetős ügyvéd esetén annak a díjait és több tucatnyi átsírt éjszakával a hátuk mögött még mindig nem látni a végét az ügynek. Most olvasom, hogy a devizahitelesek képviseletével ismertté vált siófoki ügyvéd, Léhmann György arra buzdít, hogy senki ne fizesse be a törlesztését. Ez egyszerűen nonszensz.

Amikor évekkel ezelőtt elkezdődött a devizahitelesek kontra bankok féle vagdalkozás, ezzel egy időben megjelentek a magyar jog és szegény emberek jeles képviselői, akik majd igazságot tesznek. Már akkor látható volt, hogy annyira azért nem kerek a történet, mint ahogyan sok zugügyvéd megpróbálta eladni magát. Éveken keresztül teljes kompenzációval hitegettek, miközben maguk mögött elenyésző számban hagytak "megmentett" devizaadóst. Ellenben a legtöbb szerencsétlen azóta is fizeti a költségeket, fizetős ügyvéd esetén annak a díjait és több tucatnyi átsírt éjszakával a hátuk mögött még mindig nem látni a végét az ügynek. Most olvasom, hogy a devizahitelesek képviseletével ismertté vált siófoki ügyvéd, Léhmann György arra buzdít, hogy senki ne fizesse be a törlesztését. Ez egyszerűen nonszensz.

(fotó:az énpénzem)

Egy kis múlt, ami már történelem

(Bal)Szerencsémre végig tanúja voltam a folyamatnak, ahogyan egy eleinte jónak mondható motivációból egy hatalmas és fals lufit fújt fel a média és a "védőügyvédek". Először onnan indult a dolog, hogy a kétségbeesett devizahitelesek igazságtalannak érezték eladósodásukat és tartozásuk növekedését. Ők a legelején azt akarták elérni, hogy mérsékeljék a törlesztő részletüket, hogy túl tudjanak élni egyáltalán.

Ekkoriban feltűntek azok az ügyvédek és a devizamentsére épült komplett szervezet (beszervezőkkel, értékesítőkkel), akik nem elégedtek meg a szimpla túléléssel. Nyílván nem, hiszen ez egy gyorsabb eredménnyel kecsegtető, ellenben kevesebb jutalékkal (sikerdíjjal) járó művelet lett volna. Ezt azért merem leírni, mivel ingyen és bérmentve segítettem néhány ügyfelemnek megfogalmazni egy levelet, aminek eredményeképpen a bankja kedvezményeket és elengedéseket adott. Pont azt, amire legelőször vágytak az ügyfelek.

Ahogy teltek a hónapok, és magasra csaptak az érzelmek, úgy sikerült a lelkileg sebezhető embereknek bebeszélni saját igazukat és egy alternatív valóságba vezetni őket, ahol bármiféle felelősségvállalás nélkül kiszállhatnak egy több éve húzódó szerződésben (jelzáloghitel). Hogyan hangzottak a követelések? Állítsák vissza az eredeti hiteltartozást úgy, mintha menet közben nem történt volna meg egy gazdasági világválság, illetve egy forint összeomlás. Magyarul minden felelősséget rátolni a bankrendszerre és az eredeti összeget kifizetni azonnal. Azt viszont érezték ezek a jóakarók is, hogy ennyire nem lesz egyszerű a dolog, hiszen legtöbb elkeseredett "ügyfelük" az éppen esedékes havi törlesztést sem tudta kifizetni, nem hogy előteremteni sok millió forintot. Így nem maradt más, mint a követeléshez zárójelbe biggyeszteni, hogy a visszaállított tőketartozást újabb banki hitelből szeretnék majd finanszírozni. Ez mit jelent? Először megvádolják a bankrendszert, majd ugyanettől a rendszertől kérnek kölcsönt. Érdekes és zavaros elméletnek tűnt számomra és sokak számára.

Már a legelejétől voltak olyan hangok, akik azt tanácsolták, hogy az adós ne fizesse a hitelét a per végéig. Ezzel igazából azt érték el több esetben is, hogy az "ügyfél" a KHR listára került negatív értelemben, tehát az elkövetkezendőkben nem fog hitelt kapni (hogy például kifizesse a visszaállított hitelét.)

A legszebb az volt az egészben, hogy több ügyvéd és erre szakosodott csoportosulás 100-130 ezreket szedett be kezdetnek azoktól az ügyfelektől, akik átlagban a havi 40-50 ezer forintos törlesztőjükkel is bajlódtak. Ez számomra két elvi kérdést vetett fel: 1. miből tudta ezt az adós kifizetni, aki egyébként a hitelét nem tudta volna finanszírozni? 2. Ha nem annyira tuti a dolog, akkor mégjobban eladósították az embereket?

Mi történt közben?

Az Állam politikai kérdésként tekintette a problémát és több alkalommal előrukkolt olyan megoldással, ami látszólag megoldást jelenthetett volna. Egyrészt engedélyezte időszakosan a 180 forintos végtörlesztést (amivel értelemszerűen a gazdagok tudtak élni, akiknek azidáig sem volt különösebb bajuk a törlesztéssel), másrészt bevezette az árfolyamgát több verzíóját is, ami alapvetően a híresztelésekkel ellentétben valóban segítséget és előnyt jelentett az adósoknak. Egyrészt, akinek nehézséget okozott a törlersztés, az kapott 5 évnyi "szedd össze magad" időt, másrészt akinek volt lehetősége, az az árfolyamgáttal "megspórolt" havi törlesztést 1 az egyben be tudta helyezni egy 30%-os állami támogatott LTP-be, amivel összességében jobban tudta csökkenteni a törlesztő részletét. Ezen felül a kombihiteleseknek a híresztelésekkel ellentétben annyit jelentett az árfolyamgát, hogy fixen 5 évig 180 forintos árfolyam kell törleszteniük, miközben a 180 feletti kamatot átvállalja az Állam és a bank, miközben 180 forint feletti (és alatti) tőkerész nem gyűlik gyűjtőszámlán, mivel a konstrukcióban ilyen opció nem volt (tőkét különféle megtakarítási termékben fizették).

Legutóbb pedig az Állam fogta magát és 254 forintos árfolyamon erőszakkal átváltott minden hitelt és ezzel okozta a legnagyobb kárt, hiszen fixálta a magas árfolyamból keletkező tőketartozást. Itt vált egyértelművé számomra, hogy voltak titkos megállapodások a látszathisztik ellenére a kormány és a bankszövetség között. Végső soron az történt, amit a bankok akartak, miközben a kormány erősnek mutatkozott és politikai előnyre tett szert és még az ügyfelek is ideig óráig győztesnek érezhették magukat. A valóságban megtörtént Magyarország történelmének legnagyobb állami kompromisszuma, aminek keretében törvényi szintre emelték az opciós devizaügyletet (bank megvette a hitelt 160-as CHF-en, majd több évnyi törlesztés után "eladta" 254-en).

Én hogyan látom?

Véleményem szerint már az árfolyamgáttal is teljesült az eredeti ügyfélígény. Ha nem "kavarnak be" és uszítanak a "szakértő megmondóemberek", akkor véleményem szerint nem történt volna meg a kötelező forintosítás ezen az extrém magas árfolyamon. Ellenben a felháborodott, folyamatosan elégedetlenkedő társadalom megfelelő felhatalmazást biztosított a kormánynak, hogy meg tudja lépni ezt a dolgot.

Hogy ez miért történhetett így? Alapvetően egy igen komoly életszerű értelmezési probléma merült fel szerintem? Számomra egyértelmű, hogy egy aláírt szerződés esetében kizárt dolog, hogy nullára jöjjek ki (vagy még jól is járjak), ha probléma van. Míg a megmondó emberek szerint pont ennek kell történnie és ezért kell perelni. Ők kiinduló pontnak a hitel felvételének a napját tekintik, míg számomra vállalkozóként egyértelmű, hogy lezárt üzleti évekről kell beszélni (bank üzleti terv) és a kiindulópont lehetett például 2009.12.01, amikor a tőketartozás 140%-a az eredetinek, míg a törlesztő legalább ennyivel növekedett. Értitek a különbséget? Kockázatot minden résztvevő félnek vállalnia kellett és most "törlesztenie" kell. A kérdés itt már csak az arány lehet.

Mivel végső soron addig ment a "hiszti", ameddig megszületett a legrosszabb döntés (forintosítás), így érdemes egy percig megállni és gondolkodni. Arra kényesen figyelt a bankszövetség, hogy az engedményeikkel szinte minden jogalapnak az élét elvegyék egy esetlegesen felmerülő későbbi adós kontra bank per esetén. A pillanatnyi állapothoz képest jelentősen csökkentették a törlesztő részleteket, felvállalta a bank több alkalommal is a kompenzációt illetve kamat átvállalást. Ezek után mit akar az ügyvédsereg perelni? Nem hiszek ebben.

Inkább gondolom presztízskérdésnek, mint jogalapnak a helyzetet. Ezek az ügyvédek teljes bizonyossággal védelmet és megnyugvást ígértek. Ebből a legtöbb esetben semmi nem következett be a befizetett perköltségeken felül. Ma már tényleg hülyén venné ki magát, ha bármelyik ügyvéd (aki ebben részt vett) leállna és visszavonulót fújna. Helyette a kényelmes székéből "kockáztat". Csak az igazi kockázatot nem az ügyvédek, hanem az elszegényedett és megkeseredett emberek vállalják, akik évek óta nem a saját életüket élik, hanem folyamatos létbizonytalanságban és stresszben élnek, amin nem segít a folyamatos hitegetés.

És most mit mond Lehmann György, mint az egyik leghíresebb ügyvéd a témával kapcsolatban?

Azt mondja, hogy menjenek tovább a sértettek, nyújtsanak be ultimátumot és meglátjuk mi lesz.

Boritkélom, hogy a legvégén sírás lesz és csalódottság, majd néhány ügyvéd általi "bocsánatkérés" és ócsárolás. Ugyanis már nincsen éle ennek a pengének, nincsen értelme kapálózni (bármilyen szemétnek tűnök, hogy ezt leírom), az pedig nonszensz, hogy a hitelt nem kell fizetni.

Fizetni kell, mint a világon minden esetben. Mondok egy példát, hogy megértsd:

Ismerősöm most kezdett el vállalkozni, és kapott pályázaton egí ígérvényt, hogy egyéni vállalkozásának az első három hónapjában kap 100-100 ezer forintot, amiből a járulékokat ki tudja fizetni. Ő minden papírt jól beadott, elindította a vállalkozást, mire most derült ki, hogy az Önkormányzaton a gazdaságis csaj elírt valamit és egy hónapot csúszik a fizetés. Ez alapvetően nem hatja meg a NAV, akik várják az adott havi járulékot. Kisgyermekes családanyáról van szó, nem úszkálnak a pénzben, de valahonnan elő kell teremteniük és megelőlegezni, hiszen ellenkező esetben jön a büntetés attól függetlenül, hogy bizonyíthatóan nem ő a hibás.

Ugyanez a helyzet a hitelek esetében. Amíg a bíróság ki nem mondja az ellentényállást, addig bizony meg kell felelni a kötelezettségeknek és törleszteni kell, ami egyébként jó pont is lehet a bírónál, hiszen látni a hajlandóságot.

Én csak arra tudok bíztatni mindenkit, hogy ne kétségbeesésében hozzon meg egy fontos döntést. Ne vegye készpénznek az ügyvéd szavait, aki jól adja el magát és "biztosra" megy. Néha tudni kell leállni és az életre koncentrálni, illetve mérlegelni a lehetőségeket.

Most már él a magáncsőd lehetősége is, ami egy újabb lehetőség azoknak, akik végképp elvesztek. Használjátok egészséggel és bízom benne, hogy minden rendbe fog jönni!

ha tudok valamiben segíteni, kérdés esetén: szarvas.norbert@iflgroup.hu vagy www.iflgroup.hu

A sport milliárdokat jelent a magyar gazdaságnak!

Navracsics Tibor azzal nyitotta az első Európai Sporthetet, hogy atomfizikusokat megszégyenítő ravaszsággal vett észre egy összefüggést. A fizikailag inaktív emberek nem csupán az egészségügyi rendszert terhelik meg, de a gazdaságot is visszahúzzák csökkentett produktivitásukkal. Ez valójában így van és örülök egy picit annak, hogy ezt kimondta Navracsics is. Az más kérdés, hogy már évek óta folyik a sport újkori forradalma országunkban (konditerem, cross fit, tánc...stb). Egyre többen érzik szükségességét a lelki, szellemi és testi felfrissülést eredményező sportnak. Innen már csak egy lépésre vagyok a magyar sporttal való igazság kimondásától:

Navracsics Tibor azzal nyitotta az első Európai Sporthetet, hogy atomfizikusokat megszégyenítő ravaszsággal vett észre egy összefüggést. A fizikailag inaktív emberek nem csupán az egészségügyi rendszert terhelik meg, de a gazdaságot is visszahúzzák csökkentett produktivitásukkal. Ez valójában így van és örülök egy picit annak, hogy ezt kimondta Navracsics is. Az más kérdés, hogy már évek óta folyik a sport újkori forradalma országunkban (konditerem, cross fit, tánc...stb). Egyre többen érzik szükségességét a lelki, szellemi és testi felfrissülést eredményező sportnak. Innen már csak egy lépésre vagyok a magyar sporttal való igazság kimondásától: