A CSOK 2016-al kapcsolatban több százan kerestetek már meg. A beszélgetések során folyamatosan visszatérő elem a megfelelő bank kiválasztása. Úgy látom, hogy elterjedt az emberekben az általános tévhit az Államilag kamattámogatott 10+10-es hitelkonstrukcióval kapcsolatban, hogy minden banknál ugyanannyiba fog kerülni. Így pedig célravezető lehet a saját bankunknál érdeklődni a lehetőség iránt. Pontosan emiatt a tévhit miatt lesznek árazási különbségek a különböző bankok ajánlatai között.Azt gondolom a számok alapján, hogy nem elég az ingatlanpiacon körülnézni! Legalább ugyanolyan fontos a bankok ajánlatai között is (akár szakértővel) szétnézni, hiszen nem mindegy a költség.

A CSOK 2016-al kapcsolatban több százan kerestetek már meg. A beszélgetések során folyamatosan visszatérő elem a megfelelő bank kiválasztása. Úgy látom, hogy elterjedt az emberekben az általános tévhit az Államilag kamattámogatott 10+10-es hitelkonstrukcióval kapcsolatban, hogy minden banknál ugyanannyiba fog kerülni. Így pedig célravezető lehet a saját bankunknál érdeklődni a lehetőség iránt. Pontosan emiatt a tévhit miatt lesznek árazási különbségek a különböző bankok ajánlatai között.Azt gondolom a számok alapján, hogy nem elég az ingatlanpiacon körülnézni! Legalább ugyanolyan fontos a bankok ajánlatai között is (akár szakértővel) szétnézni, hiszen nem mindegy a költség.

Naponta frissülő tartalommal, ami gondolkodásra késztet

Ennyibe fog kerülni neked, ha igényled a CSOK 2016-ot! Kiszámoltuk!

Most mindenkit az országban a CSOK támogatás izgat. Ki igényelheti, mennyit, mikor, hogyan, miért? Rengeteg kérdést kaptam tőletek, illetve mégtöbben kértétek a segítségemet, hogy el tudjatok igazodni a CSOK útvesztőiben, illetve az esetleges hitelügyintézéssel kapcsolatban. Legutóbbi kijózanító írásomat (klikk) kiegészítve, folytatva most is a CSOK-ról lesz és szó és olyan gyakorlati válaszokról, amikről eddig sehol nem lehetett olvasni. Mennyibe kerül a CSOK igénylése? Milyen járulékos költségei vannak? Milyen papírok kellenek? Mit jelent, hogy államilag támogatott hitel, és ennek milyen előnyei-hátulütői-feltételei vannak?

Most mindenkit az országban a CSOK támogatás izgat. Ki igényelheti, mennyit, mikor, hogyan, miért? Rengeteg kérdést kaptam tőletek, illetve mégtöbben kértétek a segítségemet, hogy el tudjatok igazodni a CSOK útvesztőiben, illetve az esetleges hitelügyintézéssel kapcsolatban. Legutóbbi kijózanító írásomat (klikk) kiegészítve, folytatva most is a CSOK-ról lesz és szó és olyan gyakorlati válaszokról, amikről eddig sehol nem lehetett olvasni. Mennyibe kerül a CSOK igénylése? Milyen járulékos költségei vannak? Milyen papírok kellenek? Mit jelent, hogy államilag támogatott hitel, és ennek milyen előnyei-hátulütői-feltételei vannak?

Az Állam mindenkinek ad évi 280.000 forintot a nyugdíjra, mégis mindenki fél! Mi az igazság?

Neked nincs már eleged a bizonytalanságból? Kilépsz az utcára és hallod valakitől, hogy itt a vég, nem lesz nyugdíj. Később beszélgetsz mással, aki az egészet hülyeségnek tartja, bízik a rendszerben. A médiában nem találni két nyugdíjszakértőt-politikust-kuruzslót, aki képes lenne a nyugdíj témakörben egyetlen egy dologban megyegyezni. Elgondolkodtató a helyzet, hiszen életünk egyik fix időpontjáról (nyugdíjas korunk) és annak minőségéről van szó. A legtöbb ember mégsem tud dönteni, hiszen nem kapnak egyértelmű információt, és bizonyosságot a témát illetően. Ráadásul akárhogy nézzük, rengeteg "nyugdíjszakértő-értékesítő" mindenféle megalapozott tudás nélkül ijesztget téged, mivel félelemből hajlamosak az emberek mindent aláírni. Ezt hallották egy előadáson, majd bevetik élesben. Téged pedig igazából elbizonytalanít a helyzet, hiszen a "fizess, mert nem lesz nyugdíjad" konkrétumok nélküli ijesztgetéssel nem tudsz mit kezdeni. Közben az Állam évi 280.000 forintot akar neked adni nyugdíjmegtakarítás címszóval, mégsem akarok vagy tudod kihasználni...

Neked nincs már eleged a bizonytalanságból? Kilépsz az utcára és hallod valakitől, hogy itt a vég, nem lesz nyugdíj. Később beszélgetsz mással, aki az egészet hülyeségnek tartja, bízik a rendszerben. A médiában nem találni két nyugdíjszakértőt-politikust-kuruzslót, aki képes lenne a nyugdíj témakörben egyetlen egy dologban megyegyezni. Elgondolkodtató a helyzet, hiszen életünk egyik fix időpontjáról (nyugdíjas korunk) és annak minőségéről van szó. A legtöbb ember mégsem tud dönteni, hiszen nem kapnak egyértelmű információt, és bizonyosságot a témát illetően. Ráadásul akárhogy nézzük, rengeteg "nyugdíjszakértő-értékesítő" mindenféle megalapozott tudás nélkül ijesztget téged, mivel félelemből hajlamosak az emberek mindent aláírni. Ezt hallották egy előadáson, majd bevetik élesben. Téged pedig igazából elbizonytalanít a helyzet, hiszen a "fizess, mert nem lesz nyugdíjad" konkrétumok nélküli ijesztgetéssel nem tudsz mit kezdeni. Közben az Állam évi 280.000 forintot akar neked adni nyugdíjmegtakarítás címszóval, mégsem akarok vagy tudod kihasználni...

Tényleg elhitted, hogy CSOK 10+10 támogatással házat vehetsz? Felfedünk egy elhallgatott szabályt

A fél ország megörült és megőrült a kormány év végi bejelentésével kapcsolatban, aminek a lényege az volt, hogy ha kellően patent leszel az ország családpolitikájába, akkor megdobnak téged egyszer 10 millió forint vissza nem térítendővel, másrészt hozzád vágnak államilag támogatott hitelt 10 millió értékben, harmadrészt okosban még az ÁFA-t is visszaszerezheted 5 millió forintig. A harmadrésszel most nem foglalkozunk, de nem árt tudnod, amiről még senki nem beszél az interneten. A Magyar Közlönyben megjelent, hogy az ÁFA 2019-ig járhat vissza, utána kalap kabát. Ha ezt kontextusba akarjuk helyezni, akkor érdemes látnod az olyan aktuális ingatlanműveleteket, mint a budapesti Kopaszi-Gát EXIM Bank hitelből finanszírozott kormányközeli kézbe kerülése, aminek lényege, hogy luxus ingatlanfejlesztésbe kezdenek (és nem lepődnék meg, ha 2017-ig pont elkészülne minden az ÁFA miatt). De most nem ez a lényeg...

A fél ország megörült és megőrült a kormány év végi bejelentésével kapcsolatban, aminek a lényege az volt, hogy ha kellően patent leszel az ország családpolitikájába, akkor megdobnak téged egyszer 10 millió forint vissza nem térítendővel, másrészt hozzád vágnak államilag támogatott hitelt 10 millió értékben, harmadrészt okosban még az ÁFA-t is visszaszerezheted 5 millió forintig. A harmadrésszel most nem foglalkozunk, de nem árt tudnod, amiről még senki nem beszél az interneten. A Magyar Közlönyben megjelent, hogy az ÁFA 2019-ig járhat vissza, utána kalap kabát. Ha ezt kontextusba akarjuk helyezni, akkor érdemes látnod az olyan aktuális ingatlanműveleteket, mint a budapesti Kopaszi-Gát EXIM Bank hitelből finanszírozott kormányközeli kézbe kerülése, aminek lényege, hogy luxus ingatlanfejlesztésbe kezdenek (és nem lepődnék meg, ha 2017-ig pont elkészülne minden az ÁFA miatt). De most nem ez a lényeg...

Orbán miért nem akarja tudomásul venni az egészségügyet?

Mekkora demagóg hülyeség már az adófizető emberek részéről (mocskos libsik fujj) , hogy mostanában egyre többet aggódnak a kórházak és az egészségügyünk állapota miatt? Egyáltalán honnan veszik a bátorságot, hogy a nemzeti stadionépítési program inverzeként tálalják a helyzetet? Bár valóban nagyon érdekes, hogy Orbán Viktor második hatalomra kerülése óta nem hajlandó minimális szinten sem tudomást venni a választók kívánságárol... Lehet annyira el van foglalva a modernkori piramisépítésben, hogy már nem jut elég krafta olyan kevésbé fontos dolgokra, mint a létfenntartó rendszerünk. Tiszta szerencse, hogy nem 2251-ben vagyunk Mars körüli pályán egy űrkozpontban, mert akkor félő lenne, hogy Orbán lekapcsolja leszaromságával a létfenntartó rendszert...!

Mekkora demagóg hülyeség már az adófizető emberek részéről (mocskos libsik fujj) , hogy mostanában egyre többet aggódnak a kórházak és az egészségügyünk állapota miatt? Egyáltalán honnan veszik a bátorságot, hogy a nemzeti stadionépítési program inverzeként tálalják a helyzetet? Bár valóban nagyon érdekes, hogy Orbán Viktor második hatalomra kerülése óta nem hajlandó minimális szinten sem tudomást venni a választók kívánságárol... Lehet annyira el van foglalva a modernkori piramisépítésben, hogy már nem jut elég krafta olyan kevésbé fontos dolgokra, mint a létfenntartó rendszerünk. Tiszta szerencse, hogy nem 2251-ben vagyunk Mars körüli pályán egy űrkozpontban, mert akkor félő lenne, hogy Orbán lekapcsolja leszaromságával a létfenntartó rendszert...!

Animáció, ami megtanítja neked, hogyan működik a gazdaság

Magyarországnak 2016-ban döntenie kell az emberek pénzügyeiről

Úgy látom, Magyarország újabb válaszúthoz érkezett, ami a gazdaságot és az emberek pénzügyeit érinti. Megkezdjük a legújabb pénzügyi ciklusunkat (már megint?) a hitellázzal, vagy megtartjuk a válság alatt kialakulni látszódó megtakarítási ciklust? Nagyon komoly döntés ez, hiszen a kormányzatnak lépnie kell: a jövőt áldozza be a jelen oltárán, vagy a jelent degradálja a jövő szebb képe miatt? Egyáltalán bármelyik 4 évente választott-4 éves ciklusokban gondolkodó kormányzat jogosult erről érdemben dönteni? Egyáltalán létezik olyan verzió, amikor a kormányzat eldobja 4 évenként frissülő társadalmi megkötéseit, és globálisan, hosszútávon gondolkodva akarja megteremteni a jóléti társadalom valódi alapjait? Ha ma megnézzük a világ bármelyik valóban jóléti társadalmát, akkor láthatjuk, hogy jelentős megtakarítással rendelkező középréteg nélkül nem fog menni. Tehát akkor megtakarítanunk kéne. Viszont sajnos nem ennyire egyértelmű a kérdés, ugyanis...

Úgy látom, Magyarország újabb válaszúthoz érkezett, ami a gazdaságot és az emberek pénzügyeit érinti. Megkezdjük a legújabb pénzügyi ciklusunkat (már megint?) a hitellázzal, vagy megtartjuk a válság alatt kialakulni látszódó megtakarítási ciklust? Nagyon komoly döntés ez, hiszen a kormányzatnak lépnie kell: a jövőt áldozza be a jelen oltárán, vagy a jelent degradálja a jövő szebb képe miatt? Egyáltalán bármelyik 4 évente választott-4 éves ciklusokban gondolkodó kormányzat jogosult erről érdemben dönteni? Egyáltalán létezik olyan verzió, amikor a kormányzat eldobja 4 évenként frissülő társadalmi megkötéseit, és globálisan, hosszútávon gondolkodva akarja megteremteni a jóléti társadalom valódi alapjait? Ha ma megnézzük a világ bármelyik valóban jóléti társadalmát, akkor láthatjuk, hogy jelentős megtakarítással rendelkező középréteg nélkül nem fog menni. Tehát akkor megtakarítanunk kéne. Viszont sajnos nem ennyire egyértelmű a kérdés, ugyanis...

A Fidesz és a Telekom megegyezett?

Megyek ma a kocsimhoz munka után. A parkban elhaladok egy padon üldögélő magában gubbasztó öregember mellett. Első blikkre azt mondanám, hogy az öngyilkosságon gondolkodik. Aztán megpillantom a zsebéből kandikáló Telekom számlát és már mindent értek... Amúgy a Telekom felmondta Ákos (híres zenész) szerződését, mivel Ákos mélyinterjúban azonosult a fideszi retorikával, amik a nők egyenjogúságatlanságát hivatott visszahozni a világba. Magától értetődik, hogy a zenész zenél, a politikus hazudik és a nő szül. Nem összekeverni egyiket sem! Amúgy a kormány felmondta a Telekommal a szerződését, mivel alkotmányellenesség megalapozott??? gyanúja áll fenn, hiszen a Telekom alkotmányba illően nem rúghatta volna ki Ákost csak azért, mert nem akarja a saját márkanevét azonosítani egy bizonyos nézettel. Amúgy "véletlenül" pont ma került ki, hogy a fidesz közeli (Matolcsy unokatestvérének üzlettársának a tulajdona) New Wave Productions kilóra megvásárolta az Origo-t. Amúgy meg...

Megyek ma a kocsimhoz munka után. A parkban elhaladok egy padon üldögélő magában gubbasztó öregember mellett. Első blikkre azt mondanám, hogy az öngyilkosságon gondolkodik. Aztán megpillantom a zsebéből kandikáló Telekom számlát és már mindent értek... Amúgy a Telekom felmondta Ákos (híres zenész) szerződését, mivel Ákos mélyinterjúban azonosult a fideszi retorikával, amik a nők egyenjogúságatlanságát hivatott visszahozni a világba. Magától értetődik, hogy a zenész zenél, a politikus hazudik és a nő szül. Nem összekeverni egyiket sem! Amúgy a kormány felmondta a Telekommal a szerződését, mivel alkotmányellenesség megalapozott??? gyanúja áll fenn, hiszen a Telekom alkotmányba illően nem rúghatta volna ki Ákost csak azért, mert nem akarja a saját márkanevét azonosítani egy bizonyos nézettel. Amúgy "véletlenül" pont ma került ki, hogy a fidesz közeli (Matolcsy unokatestvérének üzlettársának a tulajdona) New Wave Productions kilóra megvásárolta az Origo-t. Amúgy meg...

A pénzügyi tanácsadók megint szánalompályáról indulnak?

Én nem tudom mi van a levegőben, de már megint nyugdíjbiztosítással kapcsolatos cikk és már megint egy függetlennek mondott pénzügyi tanácsadó blog. Én meg már megint reagálni fogok, mert mint tudjátok: vége a gyereknapnak és a hülyeséget nem fogom tolerálni. Ha meglátom, akkor megválaszolom. Valaki kommentbe megválaszolhatná nekem, hogy 2015-ben miért azzal kezdődik minden "valódi független pénzügyi tancásadó" bemutatkozása, hogy "ha eleged van a függetlennek mondott tancásadócskákból..."? Miért nem lehet kitőrni abból a sémából, ami a közvetítők lehúzásából és a diplomák számából táplálkozik? Tényleg szükség van erre? Vagy egyszerűen nem tudják megbízásra érdemes tudással megtölteni saját honlapjukat? Na mindegy, akkor nézzük:

(félve linkelek, mert a múltkori cikk után a kiszámoló blogger fogta magát és megváltoztatta a bejegyzésnek a tartalmát. Gondolom mivel nem tudott szakmailag válaszolni, ezért inkább sunnyogott. Ugyanis az eredeti cikkben leírta, hogy megkereste őt egy ügyfél egy konkrét nyugdíjbiztosítási termékkel kapcsolatban és arra vár választ. Arra váalszolt a blogger, majd a cikkem után fogta magát és a cikkből kitörölte a konkrét nyugdíjbiztosításnak a nevét. Így viszont nem értem a megmaradt számításainak az alapját. Hogy mivel számol és miért azzal. Remélem most nem fogunk így járni, mivel továbbra sem másolom be az egész bejegyzést)

Minden hónapban készítünk egy komplett elemzést a pénzintézetek kínálatáról, és kiszámoljuk, hogy melyikben gyűlhet össze a legtöbb pénzed azonos feltételek mellett.

A szakmaiságukal kapcsolatban, év eleján már belefutottam ebbe az oldalba (itt olvashatod: klikk). Minimum nem tetszett a dolog. Nagyon meglepődnék, ha ez a két szakember fogná magát és minden hónapban készítene egy elemzést. Ha korrekt és teljes körképet akarunk kapni, akkor az már komoly meló lenne. Kétlem, hogy ezt bárki végigvinné. A srácok sem teszik, hiszen a marketingdumával ellentétben kikaptak 5 nyugdíjbiztosítást, miközben NYESZ , Magánnyugdíjpénztár és Önkéntes nyugdíjpénztári eredményekről majdnemhogy szó nem esik. Ráadásul a nyugdíjbiztosítási piac, sem 5 termékből áll. Srácok! Nem kell a parasztvakítás, mert ez pont az!

Ha egy konzervatívabb portfóliót alakítasz ki, mondjuk elvárhatsz évi 8% hozamot. Ha a költséged 5%, akkor marad neked 3% hozam, amit garantáltan, állampapírban is megkaphattál volna. Ha csak 1% a költséged, akkor több mint kétszer annyi, 7% hozamod lesz. Ez ennyire egyszerű.

Meddig tudja a szerző garantálni az állampapírok hozamát? Itt olvassátok el ennek a biznisznek a lényegét: klikk

Nagy probléma, hogy 3 vagy 5 évente újra kell vásárolni ezeket a papírokat az akkori feltételekhez alkalmazkodva. 2010-ben például a magyar állampapír egyáltalán nem volt biztonságos kategória (ezért fizetett az Állam felárat). Aki konzervatív befektető, annak nem biztos, hogy egy következő válság idején jó opció lesz a magyar Állampapír megvásárlása. Ráadásul az újratőkésítés veszélye a változó kamatkörnyezet és feltételrendszer. Nyugdíjbiztosításoknál egyébként nem úgy működik a költségelvonás, hogy minden évben -5% (a példa szerint). A kezdeti költségeket az első 2-3 éves díjra vetítve vonja a biztosító 10-12 évig (általában), miközben a 2-3. év után befizetett pénzből már ilyen költséget nem von, kizárólag alapkezelői díjat és működési költséget. Mivel az átlagos nyugdíjbiztosítás futamideje 20 év, így máris perspektívába helyeztük a költségelvonást:

Egy átlagos szerződésben a 10. év után a teljes kezelt vagyonra vonatkozóan az alapkezelői díjat vonják (1-1,75%) illetve az admin költséget (átlag havi 600 forint). Tehát nagyon lebutítva a költségelvonás nagyon hasonlít a jelzáloghitelére, ahol 20-25 éves futamidővel tervezel, de a futamidő felénél még inkább kamatot fizettél, utána viszont egyre több tőkét. Amikor a szerződés 10 éves (mert 55 éves vagy), akkor a biztosítók különféle azonnali bónuszokkal kompenzálják a költségelvonást.

Ez jó vagy rossz? Nem akarom eldönteni helyetted. Csak jelzem a működését a rendszernek, mert látom, hogy a "szakértőknél" is nagy a homály.

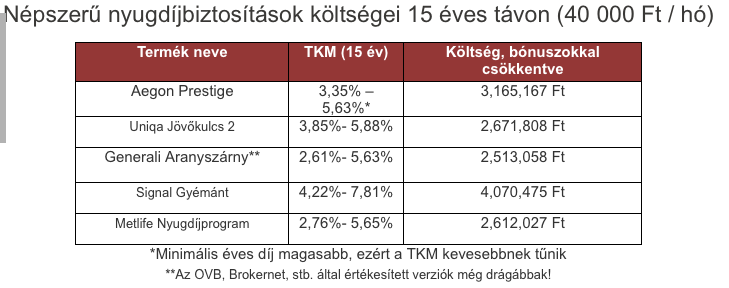

Kiszámoltuk néhány népszerű nyugdíjbiztosítás költségét, havi 40 000 Ft megtakarítás esetén 8% hozam mellett, 15 éves futamidővel, ha évente 3%-kal növeljük a befizetésünket, hogy lépést tartsunk az inflációval. (ezekben a költségekben a kockázati biztosítások díja egyáltalán nem szerepel.)

Évente 3%-al nem tudod a megidézett szerződéseket növelni. Ugyanis a Generalinál kötelezően 4% az évi növekedés, míg a Signal-nál és az Uniqa-nál választható, de minimum 5%. Így a számítás máris nem a valóságot tükrözi. Miért nem szerepel a biztosítások díja? Ez egy fontos tényező, hiszen a Generali Aranyszárny esetében a szerződésnek kötelező tartalmi eleme a millió feletti élet, rokkantság és baleseti halál biztosítás. Ezeknek költsége van.

És ez volt az a pont, ahol beborultam az árokba. Ez valami "hate" cikk akar lenni? Random számokat beírtak, ráadásul a táblázatból nem derül ki, hogy a költség az alacsonyabb vagy a magasabb TKM %-ból van levezetve? Az olcsóbb TKM a kötvény és pénzpiaci alap, míg a drágább a részvény csomag TKM mutatója. Vegyes felosztásnál (amiről az író beszél), máris módosul.

Nézzétek meg a hivatalos TKM mutatókat: klikk

A következő dolgok derülnek ki első körben a táblázatot értelmezve:

1. A Signal biztosítónak van Signal nyugdíj, Signal Nyugdíj Extra és Signal Zafír Royal kódnévvel ellátott nyugdíjbiztosítása (megjegyzés: az OVB esetében a Signal Megtakarítási terv is köthető nyugdíjbiztosításként). Tehát Signal Gyémánt nevezetű program (amit a biztosító egyébként ki akar vezetni a termékpalettából) egyáltalá nem köthető nyugdíjbiztosításként. A Signal nyugdíjbiztosítások TKM értékei pedig 15 évnél 2.82%-5.82% alakulnak évi 210.000 forintos befizetésnél. Havi 40.000 forintnál a különböző bónuszok miatt ezek az értékek alacsonyabbak.

2. Az OVB által értékesített Generali nyugdíjbiztosítás a Megoldás nevezetű program. Ennek az értéke 15 évnél 1.92%-4.92%. De 20 éves TKM-ben már a legoclsóbb terméknek számít (szerintem ez semmit nem jelent, de ha már a TKM-en rugózunk, akkor hajrá). Ennyit arról, hogy az exkluzív termékek sokkal drágábbak.

3. Az Aegon, Uniqa, Metlife bemondott TKM értéke egy az egyben kiolvasható a MABISZ oldaláról. Itt bizonyítja a szerző, hogy hazudik a képedbe, ugyanis semmit nem számolt magától, hanem fogta és kiírta az adatokat. Mindezt nagyon primitív módon, hiszen a TKM 210.000 forinttal számol, míg a szerző évi 480.000 forinttal akar pallérozódni. Mivel ekkora díjnál a biztosítók bizonyos bónuszokat szoktak adni, ezért a TKM mutató máris hazugság lesz esetünkben.

Nyilván, költségmentes befektetés nincsen. De vannak nagyon alacsony költségű nyugdíj megtakarítások, amik pontosan ugyanazt tudják, mint drágább társaik, csak a tanácsadóknak nem éri meg reklámozni, mert a jutaléka is töredéke.

Ezek közül is a legjobb az Allianz / FHB Bank egyik keveset hirdetett megtakarítása, amelyik 1,14% – 2,12% körüli költsége 15 éves távon rekord alacsony, miközben ingyenes portfólióváltást, árfolyamfigyelést, és remek alapokat kínál.

És akkor a pofánkba kaptuk a lényeget. Itt a reklám helye. Gondolom neked is eszedbe jutott, hogy nyugdíjbiztosításnál a szerző miért kerülgeti a 20 évet és miért közelebbi időpontokról ír? Nyílván azért, mert 20 évnél a Generali Megoldás TKM értéke a legalacsonyabb ( de ez is kamu ugyanúgy, mint az Allianz esetében, ugyanis:

a TKM mutató minden tervezett díjjal számol. Az Allianz és Generali esetében kötelező az indexálás, míg például az Uniqa esetében nem. Így a TKM úgy veszi, hogy az Allianz és Generali biztosításba az ügyfél ugyanolyan költségek mellett többet fog befizetni, míg az Uniqa esetében mindig ugyanannyit. Innentől kezdve szerinted melyiknek alacsonyabb a költsége? Az egyiknél befizetsz papíron 3 millió forintot 500.000 forint költségre, a másiknál 2 millió forintot 500.000 forint költségre. Érted? A valóság a TKM-től messze áll amúgy.

Ingyenes portfólióváltást- innen jelzem, hogy mindegyik nyugdíjbiztosítás ugyanezt tudja

árfolyamfigyelést- ez a legnagyobb parasztvakítás, ugyanis elemi érdeked az ilyen terméknél, hogy olcsón vegyél, drágán adj el. Az árfolyamfigyeléssel azt éred el, hogy mielőtt az árfolyam olcsóvá válna, automatikus eladja a pénzed és kötvénybe helyezi, majd amikor a részvény megint drága (emelkedő pályán van), akkor megveszi neked. Évek óta mondom, hogy ezek a programok károsak. A Signal erre idén rájött és megszüntette ezt a funkciót.

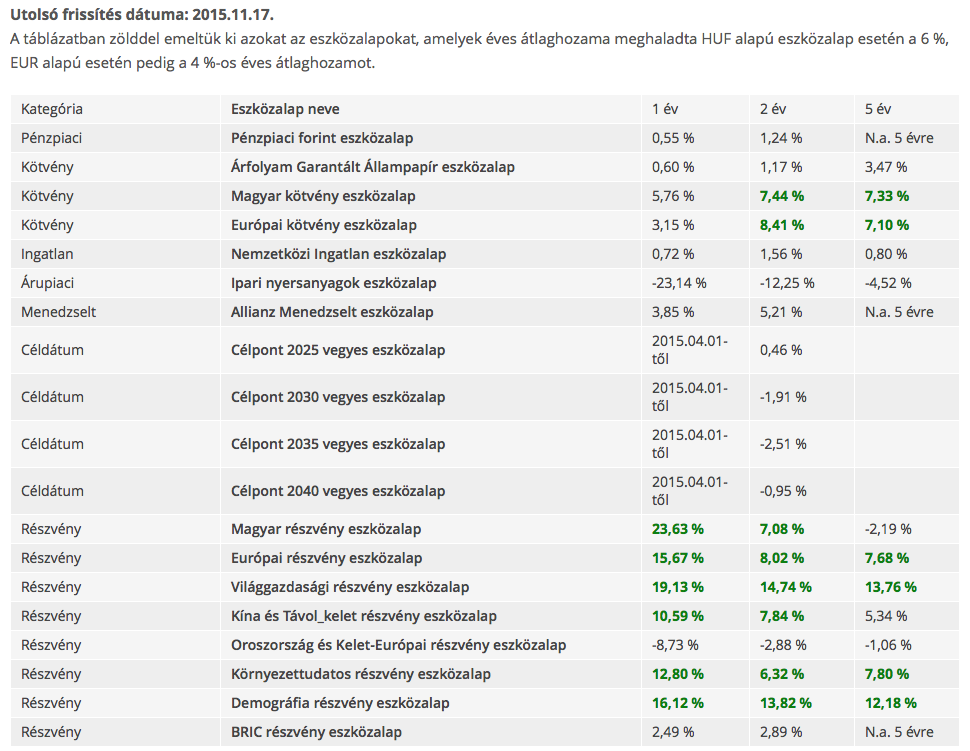

Remek alapok: Az Allianz alapjai semmivel sem jobbak, mint a versenytársak alapjai.

forrás:www.nyugdijbiztositas.com

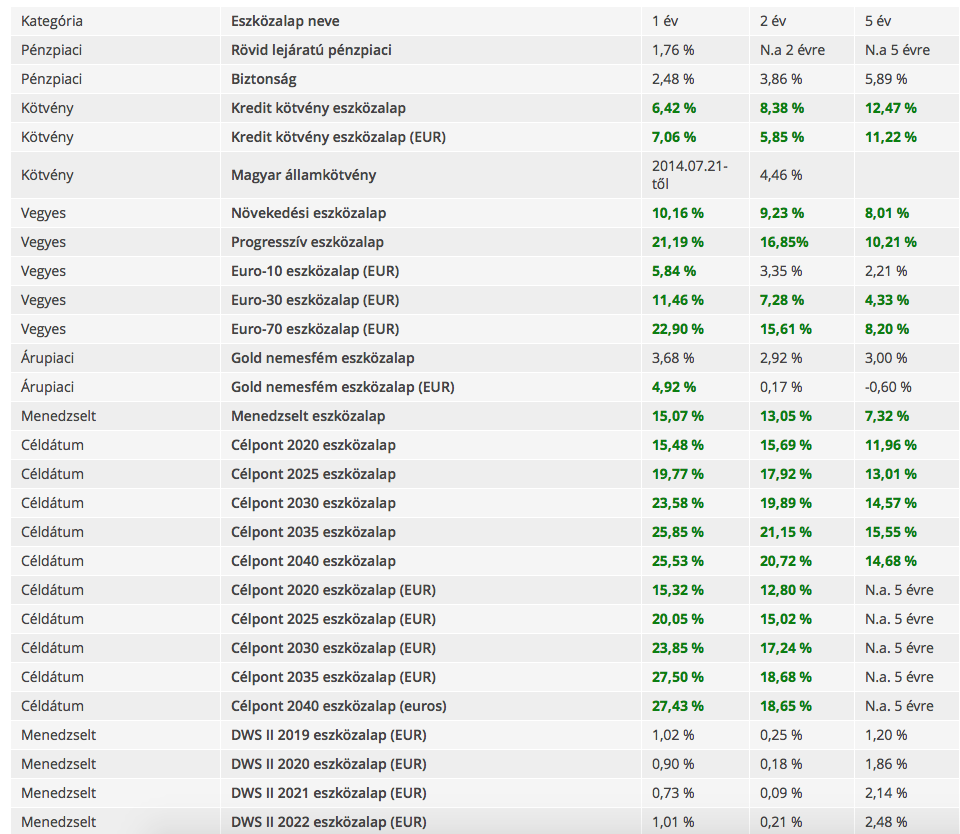

Uniqa néhány alapja a példa kedvéért:

forrás:www.nyugdijbiztositas.com

Szóval:

Ez így egy silány munkára sikeredett. Látszólag ez a társaság nem sokat fejlődött az elmúlt évben. Bár már kezdem érteni, hogy miért nem saját magukkal házalnak és miért a konkurencia lehúzásával akarnak érvényesülni...

Engem hitelesnek tartasz? Akkor írj bátran! Nem állítom magamról, hogy szuperzseni vagyok és mindenkinél jobb. Annyit tudok ígérni, hogy legjobb tudásommal és korrekt módon fogok hozzád állni, ha arról van szó: szarvas.norbert@iflgroup.hu

Tényleg megéri a nyugdíjbiztosítás?

Sorozatom folytatódik, amikben olyan cikkeket elemzek ki, ahol pénzüggyel foglalkoznak, ahol a pénzügynek szólnak be és ahol megpróbálnak téged manipulálva sarkosított leírásokkal, alternatív világok létrehozásával "segíteni". Tegnap jelent meg egy cikk , amiben a szerzőt "állítólag" megkérdezték arról, hogy mit gondol az Uniqa Pension Invest II kódnéven futó nyugdíjbiztosításról. Most ezt fogjuk átbeszélni, mivel azok alapján, amit a magát független pénzügyi tanácsadónak tartó sokdiplomás szakember válaszolt, egyrészt én nem kötném meg, másrészt sajnos nem sok köze van a valósághoz. Nézzük:

Sorozatom folytatódik, amikben olyan cikkeket elemzek ki, ahol pénzüggyel foglalkoznak, ahol a pénzügynek szólnak be és ahol megpróbálnak téged manipulálva sarkosított leírásokkal, alternatív világok létrehozásával "segíteni". Tegnap jelent meg egy cikk , amiben a szerzőt "állítólag" megkérdezték arról, hogy mit gondol az Uniqa Pension Invest II kódnéven futó nyugdíjbiztosításról. Most ezt fogjuk átbeszélni, mivel azok alapján, amit a magát független pénzügyi tanácsadónak tartó sokdiplomás szakember válaszolt, egyrészt én nem kötném meg, másrészt sajnos nem sok köze van a valósághoz. Nézzük: