Bekövetkezett, amitől sokan tartottak. Kezd beindulni a hitelezés. Egyrészt ez szerintem egy vállalható jó dolog, hiszen a jelzáloghitelezés konkrétan azt jelenti, hogy előre elköltheted (a gazdaságba juttathatod) a jövőben megkeresendő pénzedet. Te ingatlanhoz, a gazdaság és szereplői pénzhez, az Állam adóbevételhez jut. Másrészről egy kizárólag hitelezésből növekvő gazdaság hamis képet fest az országról az átlag emberek számára. A politikának tökéletes fegyver lehet, hiszen a hitelezés beindítja az építőipart, és a lakásvásárláshoz köthető iparágakat (pl.: mész Ikeába bútort venni). A számok emelkednek és látszólag az ország fejlődni kezd. Ha viszont a hitelezés mellett nincsen megfelelő fedezet, nincsen megfelelő és stabil termelés, akkor nem történik más, mint egy hatalmas buborék felfújása, ami 5-6-10 éven belül ki fog pukkadni (megint). Amíg ez nem következik be, addig nézzük meg a rémes hitelkonstrukciókat!

A legrémesebb konstrukció egy jelzáloghitel esetében egyértelműen az a fajta (rém)agyszülemény, amikor valaki nem tudja egy szintre hozni a lehetőségeit és elvárásait. Ilyenkor születnek azok az elvárások, amiknek vagy ma vagy pár év mólva, de lehetetlen lesz megfelelni. Mire gondolok?

Ha hitelt akarsz felvenni, de nem tudod reálisan értékelni az anyagi helyzetedet és kilátásaidat.

Senki nem szereti bevallani magának a gyengeségeit. Amikor hitelt vesznek fel az emberek, akkor a legtöbben a jelenből indulnak ki, a jelenlegi jövedelmükből. Nagy hiba, hiszen a hitelt holnap kell majd fizetned és nem ma. A kérdés tulajdonképpen nem az, hogy ma tudnád e fizetni, hanem az hogy holnap fogod e tudni. Ilyenkor érdemes mérlegelni az egészségügyi állapotunkat, a szakmánk létjogosultságát (milyen irányba halad a világ?), a tudásunk értékét (hamar találnék új munkát?), a családunk stabilitását (vannak problémák az asszonnyal?) vagy a jövőben még milyen céljaink vannak? (Akarunk egy új autót hitelből venni,? Ha igen, akkor a kettő hogyan fog beleférni a büdzsébe?).

A plusz és a mínusz, avagy a matek egy hazudós dolog

Szerencsére ahogyan fejlődik a pénzügyi kultúra Magyarországon, úgy változnak az emberek. Sokkal óvatosabbak, sokkal megfontoltabban vágnak bele ezekbe a pénzügyi projektekbe. De még rossz a matek. Az átlagos ember megnézi a saját költségvetését és megnézi, hogy a hitelkonnstrukcióba szerinte mennyit fog visszafizetni.Ez alapján dönt.

költségvetésről

A családi költségvetést önmagában nagyon nehéz összeállítani, hiszen általában komoly összegek "úsznak" el indokolhatatlan dolgokra (apróságok). Mielőtt hitelt akar felvenni az ember, azért megpróbálja rendszerezni ezeket a kiadásokat. Azt vettem észre, hogy 20-30%-al alul lövik magukat az emberek, mert nem merik bevallani saját maguknak a költekezésüket. Úgy gondolkodnak, hogy a jelzáloghitel ideje alatt (kb az életed 1/3-a) majd jól összehúzzák magukat és nem fognak felesleges kiadásokat gyártani. Holott ezek a felesleges kiadások pontosan olyan fontosak, mint a rendszeres kötelezettségek. Ezek a rendszertelen feleslegességek adják azokat a pozitív visszajelzéseket és élményeket, amiért dolgozunk, robotolunk. Máskülönben miért bírnánk ki a melós hétköznapokat, ha egy üveg üdítőt nem engedhetünk meg magunknak?

hitelkonstrukcióról

Az emberek megnézik a kamatot, ami mára kevésbé lett releváns, mint mondjuk a THM (teljes hiteldíj mutató). Két fontos dolgot néznek meg: ma mennyit kell fizetnem és összesen mennyit kell visszafizetni, Ez alapján döntenek. Ritkán teszik fel az emberek azt a kérdést, hogy a kezdet és a vég között tulajdonképpen milyen módon fog változni a hitelem? A bankok sem feltétlenül hangoztatják ezt a köztes állapotot, mivel előre változó kamatperiódusnál lehetetlen megmondani az aktuális kamatkörnyezetet. És akkor elérkeztünk egy újabb fontos kérdéshez. Mit jelent a havi törlesztésemben, ha a következő kamatperiódusomban (1 év-5év vagy, amit választasz) 1%-al magasabb kamatot határoznak meg?

Az OTP honlapjának hitelkalkulátorában számolgatva ezt a különbséget:

Hitelösszeg 10M forint, használt lakás vásárlás a cél és 20 év a futamidő. Példának okáért minden elérhető kedvezményt elhelyeztem a konstrukcióban. Így a kamat 3,3% (THM: 3,58%) jött ki. Ez azt jelenti, hogy 56.974,- forint kezdő törlesztőrészletet kapunk.

Amennyiben 1%-al magasabb lenne a kamatunk (4,3,%), akkor már 62.191,- forintot kellene fizetni.

Amennyiben 2%-al lenne magasabb a kamatunk (5,3%), akkor már 70.495,- forint a havi törlesztés.

A következő kérdést kell feltettni magunkban:

Ki tudnám fizetni 3 év múlva a kamatemelkedés miatt bekövetkezett közel 15.000 forintos (a példa szerint) törlesztőemelkedést? Hagytam magamnak ekkora "játékteret" a rendelkezésre és hitelre fordítható jövedelmemben vagy már most csontra kiszámoltam, hogy mennyit tudok és akarok a hitelre fordítani? A 2%-os kamatváltozás pedig nem akkora fantazmagória, hiszen amennyiben 1/1-ben nettó felár nélkül a kereskedelmi bankok lekövetik az MNB kamatemelését, akkor a következő ijesztő helyzet történne:

Mai jegybanki alapkamat: 1,35%

Megemelt jegybanki alapkamat: 3,35%

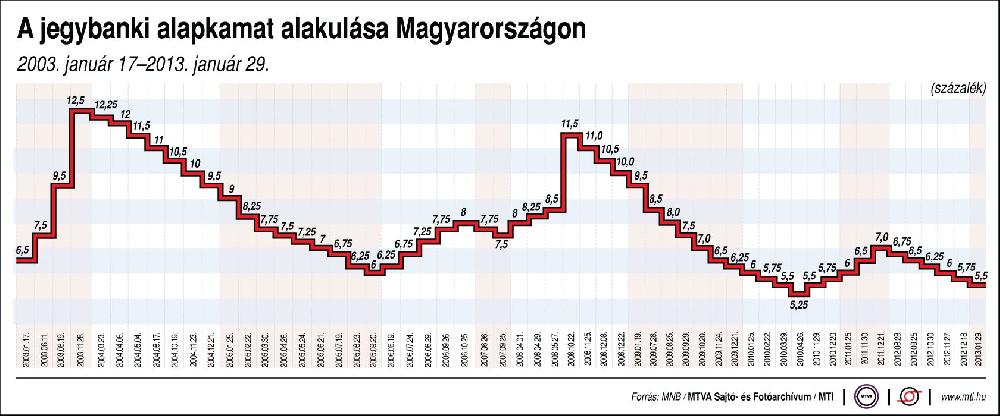

Kép: http://mno.hu/gazdasag_archiv/ismet-vagott-a-monetaris-tanacs-simorek-kisebbsegben-maradtak-1134421

A képen jól láthatod, hogy a 3,35%-os jegybanki alapkamat még mindig 40-50%-al kevesebb, mint ami 2003-2013 között esett meg Magyarországgal. Tehát még ez az alapkamat is jónak mondható. Akkor mi a biztosíték, hogy a kormányzat nem lesz rákényszerítve arra, hogy 3-4-5 év múlva megemelje?

Csak a hitelbe akarunk törleszteni

Noha számos előnyt lehet az annuitásos hitel mellett felvonultatni (és indokolt esetben én is ezt szoktam ajánlani), de intenék mindenkit az egy lábon állás veszélyeitől. Az egy örökzöld szlogen, hogy amit a banknak fizetünk, az a bank pénze. Ha a jövőben váratlan esemény történik életünkben, akkor a banki törlesztést nem tudjuk tolni, nem tudjuk szüneteltetni és általában nehézkes lehet módosítani. Amikor kizárólag a banknak akarunk fizetni, akkor ezeket a saját létbiztonságunkat kockáztatjuk. A biztosításról kicsit később, mert az egy külön téma, amivel a kockázatot tudjuk csökkenteni. Lehetőség szerint szoktam javasolni a hitel mellé megtakarítási programokat vagy lakástakarépénztárakat. A legjobb, amikor mindkettőre van lehetőség párhuzamosan. A leegyszerűsített funkciója ezeknek a programoknak, hogy idő előtt elő illetve végtörleszteni tudjuk a hitelünket. Viszont szerintem ennél sokkal komolyabb gyakorlati hasznunk is van. Ugyanis a hitelre szánt pénz szétosztása esetén (a bank kisebb törlesztőt vár el bizonyos konstrukciókban, ha mellé kötünk lakástakarékot) több lábon próbálunk megmaradni. Probléma esetén elsőként nem a hitelt kell borítani, hanem szépen sorjában. Először a megtakarítást szüneteltetjük, majd a lakáskasszát csúsztatjuk, és csak ezután jön a hitel nem fizetése. Ez komoly fegyvertény lehetet azoknak, akik ilyen hitellel rendelkeztek a válság ideje alatt és nem tudtak az egészet fizetni. Másrészről egyáltalán nem mindegy a tőketartozás nagysága, amit az előtörlesztések fognak igazán csökkenteni. Ez akkor fontos, amikor az ember tovább szeretne költözni, de a hitelét nem vinné tovább. Szerintem minden kosntrukciónak van előnye és hátránya. Nem lehet elintézni azzal, hogy ez szar, meg az szar és csak egyetlen jó opció van. Érdemes körüljárni az ötleteket.

Nem kötök biztosítást! Pedig a biztosítás a hitel része!

Még ma is nagyon sok hitelügyintézőtől, kollégától, bankostól hallom, hogy a hitelfelvevő annyira olcsón akarja megúszni a hitelt, hogy nem hajlandó biztosítást kötni. Ha rajtam múlna, akkor törvényileg kötelezném a hitelfelvevőt, hogy a folyósítás törvényi feltétele legalább egy életbiztosítás megkötése. Hihetetlen komoly problémákat tudnak okozni nemzetgazdasági szinten és családi szinten azok a hitelfelvevők, akik menet közben elvesztik a munkájukat, komoly baleset éri őket vagy akár az életüket vesztik, de nem rendelkeztek megfelelő védelemmel.

Természetesen értem a mögöttes gondoltatot. A legtöbb hitelfelvevő férfi (nők általában kevésbé) szereti magát a hitelezés Bear Grylls-ének képzelni, aki bármin túljut és még a legnehezebb helyzetben is kitart. A probléma, hogy ilyen esetben a biztosítást nem magad miatt kötöd, hanem a gyerekeid, családod élete miatt. Bármi történik veled, amit te már nem tudsz megoldani (baleset, halál), akkor a problémát (hitel) ki fogja örökölni? Az örökösöd/gondviselőd is ugyanolyan keménylegény, mint te?

A bankok fel szokták ajánlani a munkanélküliség elleni biztosítást. Nem kérdés, hogy fontos biztosítás, viszont nem mindenkinek. Ebben az esetben lehet mérlegelni, hogy alkalmazott vagy vállalkozó vagyok, mennyire "nyugdíjas" az állásom. Ha egy pici esély megvan arra, hogy munkanélkülivé válhatsz és abban az esetben nincsen megfelelő megtakarításod a törlesztsére (amíg rendezed a soraidat), akkor csak így vegyél fel hitelt.

Másik felajánlott dolog a klasszikus életbiztosítás. Ez a termék akkor fizet, ha meghalsz. Általában a hitelfelvevő (ha köt életbiztosítást), akkor a hitel összegében gondolkozik. Én ilyenkor megkérdezem, hogy ez tök jó, de miből fizetik a temetést, miből finanszírozzák az átmeneti gyászidőszakot és miből építenek új életet? Biztos jó ötlet csak a "bankot biztosítani", de a családod életét nem?

Általában mindenki végletes dolgokban gondolkodik, ha biztoításról van szó. Munkanélküliség és halál. Azért lássuk be, hogy ritkán halunk meg és a munkanélküliség is megérne egy misét. Sokkal gyakoribb, hogy baleset ér minket (kieső jövedelem a gyógyulás ideje alatt) vagy egészségügyi probléma miatt ideiglenesen munkaképtelenné válunk, vagy ezeknek a halmozott eshetősége a tartós rokkantság. Ez mind olyan valós lehetőség, ami komoly érintené a családot és az anyagi helyzetét. Fel vagy ezekre készülve?

Mi a terved arra az esetre, ha rosszul lépsz és keresztszallagszakadásod lesz? Tudod mi történik ezután?

Hadd meséljem el nektek, mivel nekem júniusban sport közben keresztszallagszakadásom lett.

Két hétig nem tudtam menni dolgozni, annyira be volt dagadva a térdem és fájt. Mivel irodai munkát végzek csak két hetet feküdtem ki. Ha fizikai melós lennék, akkor egyrészt 3-4-5 hét, amíg a duzzanat lelóhadt és lehetne műteni (de térdspecialista szerint ezt a sérülést sérülés után leghamarabb 8 héttel lehet műteni), másrészt ezen idő alatt nem tudnék dolgozni, mivel a térd folyamatosan kicsusszan a rotációs terheléstől (oldalirányú mozgatása a térdnek- például a sérült lábra támaszkodva próbálod kihúzni a beragadt erkélyajtót- true story...kiugrott a térdem ennyitől).

Fel vagy készülve arra, hogy 2 hónapig nem dolgozol?

Vannak járulékos költségek, mint például a sok ezer forintos térdszorító (speciális) vagy a 20-30 ezer forintos magán MRI (ha nem akarsz két hónapot várni a várólistán, hogy megtudd: egyáltalán szakadásról van e szó). Ezeket zsebből ki tudod azonnal fizetni?

És a buli csak most kezdődik. Én hónapokat vártam (most decemberben műtenek), de nekem belefért, mert teljes értékű munkát tudtam végezni. Ha nem tudtam volna, akkor 8 hét után műtét. Ugyanis hiába állami ingyenesség, azért egy 40-50 ezer forintot tuti adok az orvosnak, mivel a rehablitációs alatt (amikor eldől, hogy újra tudok e sportolni vagy sem) számítok az aktív odafigyelésére. A műtét (3 napos befekvés ) után 2 hétig az ágyból nem kellhetek ki, további 2-4 hét mire partiképes leszek mankóval és elkezdhetek irodába járni. Ha fizikai melós lennék, akkor ez alsó hangon 3-4 hónap kihagyás lenne (csak mondom...). Majd folyamatosan járni kell gyógytornára (alkalmanként sok ezer forintért), meg kell vásárolni mindenféle gyógyszert, és még ki tudja, hogy mit.

Te fel vagy erre készülve? Nekem volt balesetbiztosításom (évente 14 ezerért) és most kapni fogok tőlük közel 300.000 forintot. Ez a pénz arra lesz elég, hogy abban a hónapban, amikor nem tudok dolgozni (vállalkozóként nekem nincsen ekkor aktív bevételem), éppenhogy a számlákat ki tudjam fizetni. És ebben a percben esett le, hogy a prémium csomagot kellett volna megkötnöm. Abban az esetben, most 1 millió forintot kapnék...

Érted mit akarok kihozni? Nem lehet felelőtlenül beleugrani mindenbe. Kellenek mentőmellények, amikbe időnként kapaszkodhatunk. Ha végigkérdeznénk az összes bedőlt hiteles embert, akkor a 90%-uk a következő történéseket mondaná a szemét bank mellett:

- kirúgtak a munkahelyről

-meghalt valaki

- baleset ért

-lerokkantam

Rémes hitelkonstrukciók

Ezzel a cikkel az volt a szándékom, hogy gondolkozásra késztesselek. Keményen be akartam szóln és odavágni. Fel akarom hívni a figyelmedet, hogy a hitel mellé ajánlott termékek nem csak azért vannak, hogy az üzletkötőnek legyen jutaléka. Alapvetően az ügyfél érdekében vannak (noha ezt előre senki nem látja), amiből kötés esetén a másik jutalékot fog kapni. A rémes hitelkonstrukció az én olvasatomban nem a legdrágább induló törlesztőjü hitel, hanem az a hitel, amit felelőtlenül vesznek fel. Ilyenkor semmibe nem gondolnak bele, semmit nem matekoznak ki, kizárólag az induló törlesztés a lényeg és talán a visszafizetés. A rémes hitelkonstrukciók az a hitel, amelyiket a mai napra veszed fel és nem a holnapra.

:::

Kérdésed van? Tanácsot szeretnél? Írj nyugodtan: szarvas.norbert@iflgroup.hu vagy klikk