Időnként előkerül a kérdés, hogy mire lehetne a diákhitelt felhasználni, hogyan lehetne okosan megforgatni! Mindenekelőtt azt kell megérteni, hogy a diákhitel a tanulásunk finanszírozására való, másodsorban pedig (ha minden kötél szakad és nem találunk munkát) a tanulással kapcsolatos megélhetési körülményeink kifizetésére. Ebben a cikkben egy ügyfélkérdésnek járunk utána!

Ha szabad, egy kissé elgondolkodtató kérdéssel kapcsolatban szeretnék útbaigazítást, kérni: Az egyetemünk melletti menzán ebédelve hallottam egy asztaltársaságot arról beszélgetni, hogy x félévnyi szabad felhasználású diákhitel félretételével - saját pénzével kipótolva - teremtené meg az önerőt lakáshitelre egy ismeretlen kolléga, hogy így vegyen lakást magának, amiben ha albérlőt is befogad maga mellé akkor talán még jól is jöhet ki a dologból anyagilag. A szabad felhasználású diákhitelt mennyire érdemes tulajdonképpen az egyetemtől független befektetésre használni? Ezt hallva -pláne laikusként- nekem nagyon úgy tűnik, mintha a spanyol viaszt találta volna fel a kolléga, mivel viszont nem tudom eldönteni, mi az igazság, szereték segítséget kérni! Csak azért nem járnak el így tömegesen az emberek, mert: A: -mindenki "beszűkülten" gondolkodik a diákhitelről (csak egyetemre, tanulás/albérlet finanszírozására jön számításba) B: -mert tényleg nem éri meg hitelből önerőt gyűjteni egy újabb hitelhez, C:-van aki használja ilyesmire, csak én nem tudok róla?

Mennyit pénzhez juthatunk?

2018-tól a szab.fel diákhitel esetében havi 70 000 forintot, azaz félévente 350 000 forintot vehetünk majd fel. Könnyű belátni, hogy egy "+1 albérlő" kompatibilis lakás Budapesten a másfél szobánál kezdődik, aminek a piaci ára mostanában minimum 12 000 000 forint! Alapvetően egy ilyen lakáshoz szükségünk van 2 400 000 forint önerőre.

Magyarul 7 féléven (3,5 év) keresztül kell folyamatosan felvennünk a szab. fel diákhitelt annak érdekében, hogy elérjük az önerőnket. Viszont ebben az esetben is számolnunk kéne azzal a ténnyel, hogy menet közben tovább emelkedhetnek az ingatlanárak és már több önerőre lenne szükségünk!

Dolgoznunk is kell!

Mielőtt nagyon számolgatnánk, el szeretnék mindenkit keseríteni, hogy a jelenleg hatályos törvények és banki üzletszabályzat alapján hitelt kizárólag igazolható jövedelemmel, munkaviszonnyal lehet felvenni. Ez azt jelenti, hogy aki ebben a befektetési stratégiában gondolkodna, az rákényszerül a munkára!

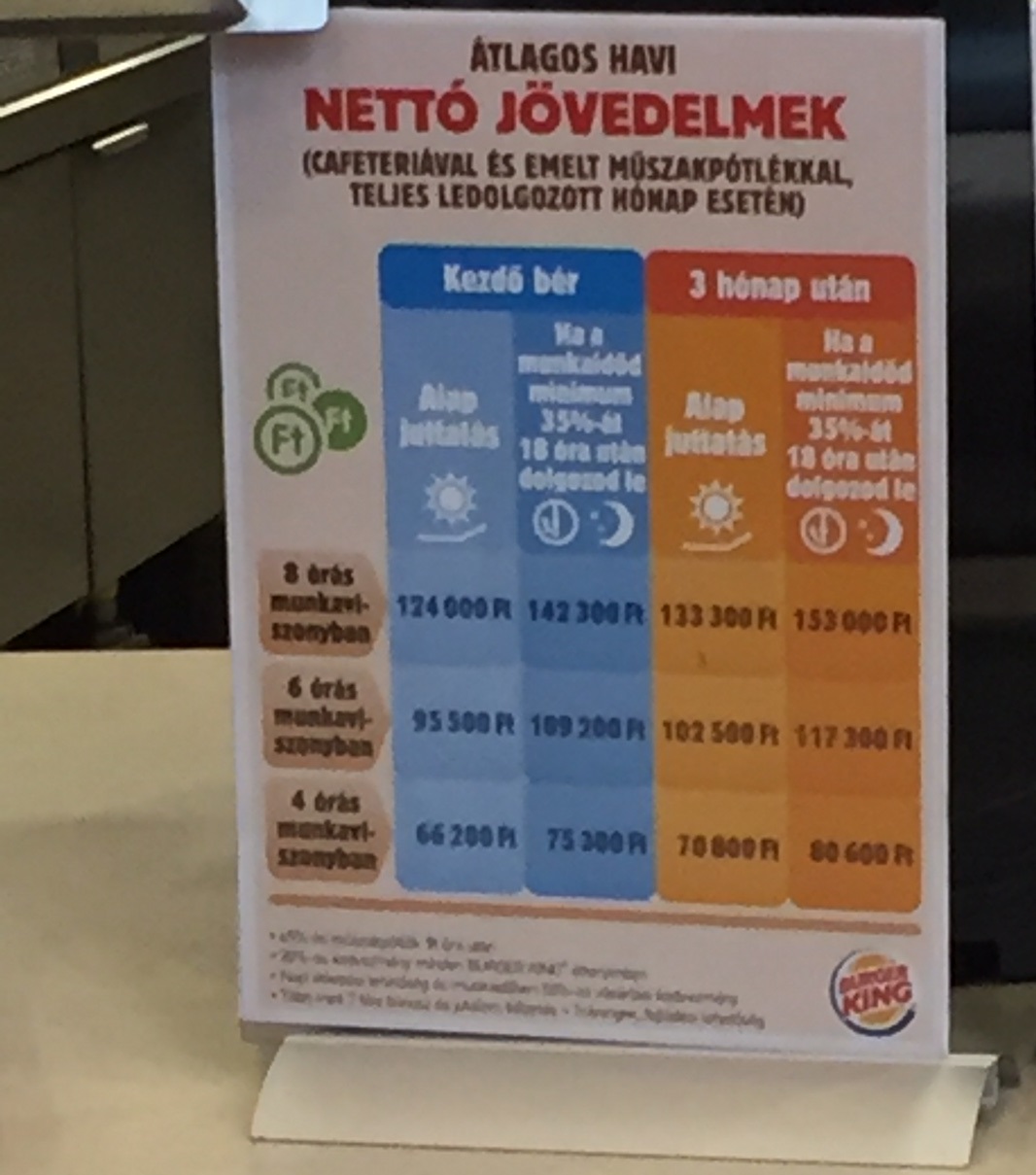

Kézenfekvő lehet a "Burger King", ugyanakkor 8 órás munkaviszonyt képtelen leszel nappali tagozat mellett létesíteni, ha közben komolyak a tanulási szándékaid. Tehát vagy átmész levelezőre vagy pedig bevállalsz egy 6 órás (esti műszakkal tarkított) munkát. Ekkor megkeresel már nettó 117 300 forintot is! De ez szerinted elég lesz?

A hitelhez szükséges jövedelem

Szükségünk van a példában 9 800 000 forint hitelösszegre, amit 20 évre felvéve 5 éves kamatperiódussal megkaphatunk 60 000 forintos törlesztő mellett. Az első szépséghiba, hogy a törvény 400 000 forint alatti jövedelem esetén 50%-át engedélyezi a fizetésünknek arra, hogy hitelt fizessünk belőle!

Tehát a Burger King 6 órásával 58 650 forintot költhetnénk el, ha lenne olyan bank, aki 6 órás munkaviszonnyal egyáltalán elfogad téged. Na itt máris elbuktunk, de haladjunk tovább. Mondjuk azt, hogy találunk olyan bankot és a törlesztést is tudjuk csökkenteni, ha 5 évvel hosszabb futamidőre veszed fel a hitelt. Nagyon karcos, de talán...

( és akkor a KHR-ről nem is beszéltünk, mivel már lesz egy hiteled (diákhitel), aminek a vélt törlesztésével (kb.: 10 000/hó) máris csökkentik az 58 650 forintos "keretedet".

Másik megoldás, hogy a szüleidet beleerőszakolod adóstársként a hitelbe, ha még egyáltalán hitelképesek

A felmerülő problémák

- Nem biztos, hogy elegendő lesz a 6 órás munkaviszony

- 8 órás munkaviszony mellett nem tudsz bejárni a nappali tagozatra rendesen

- A 6 órás jövedelem egyedül nem elég egy ekkora hitelhez

- Be kéne vonni valakit adóstársnak

- Lehet, hogy az önerő sem elég a szab.fel diákhitelből, mert közben emelkednek az árak

- A legkeményebb probléma: Közben a diákhitelünk kamatozik és a tőketartozásunk már kb. 2 700 000 forint, ami tovább emelkedik évről évre!

A diákhitel működése

Azt kell látnod, hogy a diákhitel tőketartozása évről évre növekszik, mivel a kamat beépül. Ráadásul miután elkezdesz dolgozni, egyből kéne törlesztened valamennyit (mondjuk havi 10 000 forint, ami arra nem elég, hogy legalább ne növekedjen tovább a tartozás).

De legalább az albérlet szobából számíthatsz havi 40 000 forintra, ami egyébként magát a lakáshitelt sem fedezi. Diákhitellel együtt minden hónapban zsebből kéne legalább 30 000 forintot még kipótolnod, de akár többet is, ha nem akarod a diákhitelt életed végéig fizetni.

(És egyébként a diákhitel szab.fel kamatai bármikor emelkedhetnek, ami mindent drágítana)

Sok lesz a tartozás

Legjobb esetben is abból a hátrányból indulsz, hogy bérelsz a hitelezőidtől egy 12 000 000 forintos "saját lakást", amire már a vásárlás pillanatában tartozol 9 800 000+ 2 700 000 forinttal (ez évről évre emelkedik) + az a pár százezer forint, amit a lakásra költöttél.

Fizeted a törlesztéseket és az első évben a 12 000 000 helyett már tartozol kb. 12 050 000 forinttal. Fizeted tovább és a második évben már 12 100 000 forinttal tartozol. És így tovább, ha nem emelsz a diákhitel törlesztésén! Köszönjük diákhitel!

Egyetlen esélyed alapvetően, ha az ingatlan értéke megemelkedik annyival, hogy tovább értékesítve plusz pénzzel szállsz ki. De ebben van egy hatalmas lutri, ugyanis jelenleg az ingatlanpiaci árak egy lufit fújnak fel, az ezt megelőző 10 évben pedig az árak alapvetően stagnáltak. Simán elképzelhető, hogy a 12 000 000 forintos lakásod már csak 9 000 000 forintot fog érni, ha a lufi kipukkad egy számodra szerencsétlen pillanatban.

Kössél lakástakarékot

Oké, de mondjuk van egy szerény 3,5 éved arra, hogy valamit kezdjél a szab.fel pénzeddel. Havonta 70 000 forint az elegendő 3 db 20 000-es 4 éves lakástakarékra, amiből összegyűlik neked (termékmódozattól függően) 3,6 forint önerő. Hogy mi történik a maradék 10 000 forinttal? Ne feledd el, hogy a diákhitel 2x 5 hónapra jár, tehát lesz két hónapod minden évben, amikor nem jön a pénz, viszont fizetned kéne a 2x60 000 forintot a lakástakarékba! Még így is ki kell majd pótolnod 20 000 forinttal, de ez túlélhető.

Ne feledd el, hogy ebben az esetben is növekedik a diákhitel tőketartozása, de legalább a pénzt meg tudtad rendesen forgatni akár évi 11%-os kamatra garantáltan!

Itt máris könnyebb a helyzet, hiszen a 12 000 000 forintos lakást 3 600 000 önerővel akarod megszerezni, ami miatt máris kevesebb hitelt kell felvenni, aminek alacsonyabb lesz a törlesztője, ami miatt több pénzt tudsz befizetni havonta a diákhitel tartozásba, aminek a tőketartozása ezzel lassabban emelkedik/nem emelkedik évről évre.

Én ezzel együtt sem szívlelem ezt a megoldást! Patika mérlegen minden konstrukció nagyon szépen kiszámolható és még jól is jöhetsz ki belőle! Szuper! A probléma a való életben kezdődik. Hogy miért nem trükköznek így az emberek a való életben? Mert sosem történik minden úgy, ahogyan elképzeltük. Példának okáért már a kezdésnél a legtöbben nem 3 ltp-t kötnének, hanem 1-et, mert a maradék 40 000 forint majd jól jön másra (buli és számtech cuccok). Innentől kezdve elbukott az egész. De lehetne félni a munkától is, hiszen vagy a sulit adod föl vagy a hitelt...

►►►►

Elkészült, nézd meg!: Klikk

✰ ingyenesen letölthetsz egy hasznos pénzügyi eszközt: Klikk

Segítsek neked vagy kérdésed van pénzügyekben? Akkor írj:

✰✰ szarvas.norbert@iflgroup.hu vagy

✰✰ www.iflgroup.hu

Itt találsz meg minket, ahol további "csak itt megjelenő" egyedi tartalmakat is olvashatsz

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű, szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul, nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.

Ez a cikk 2017. november. 9. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.