Nagyon sok embert izgat a nyugdíjkérdés. Miután letisztázódott már mindenkiben, hogy egyre inkább az öngondoskodásunkra kell számítani, elkezdtek az emberek azzal a kérdéssel foglalkozni, hogy akkor milyen terméket kellene megkötniük? Ilyen összehasonlításoknál felmerül a kérdés, hogy a nyugdíjbiztosítás a legjobb lehetőség, jó lehetőség vagy pedig kifejezetten rossz opció? Ebben a cikkben nem a tipikus összehasonlítást fogom leírni sokadik alkalommal, nem üres jeligéket puffogtatok. Nézzük meg, hogy kinek éri meg a nyugdíjbiztosítás?

Mennyire számít az adójóváírás?

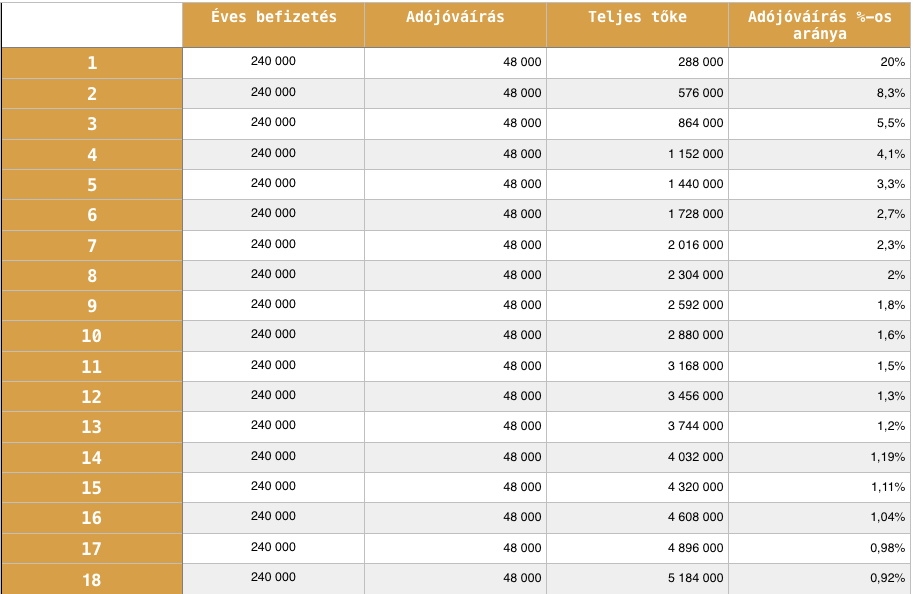

A nyugdíjbiztosítás minden befizetésére (rendszeres és eseti befizetés) elméletben 20%-os adójóváírást igényelhetünk a következő évben. Azért elméletben, mert ehhez a jóváíráshoz rendszeresen adózott jövedelemmel kell rendelkeznünk, aminek keretén belül befizetünk annyi SZJA-t, ami fedezni a nyugdíjbiztosítás jóváírását.

Tipikus számítás, ami hibás!

Most direkt egy olyan kalkulációt írtam le a táblázatban, ami nem számol hozammal (mert ugye mindenhol kapunk és szeretjük azt hinni, hogy mindenhol ugyanannyi a hozam (hülyeség)), nem számol költséggel, nem számol indexállással (a nyugdíjbiztosítás havi díját évente emeli a biztosító 1-2-3-4%-kal), nem számol bónuszokkal (új MNB szabályozás miatt előtérbe kerültek a bónuszok, amik költségcsökkentő hatással bírnak).

Mintha meg akarnám neked mutatni, hogy az adójóváírás mértéke az évek alatt egyre kevesebbet számít a tőkéhez képest. Hogy miért mutatom ezt meg nektek? Mert tipikusan ezzel szoktak érvelni szakemberek, amikor a "miért ne kössünk adójóváírás miatt hosszútávra" kérdésre próbálnak válaszolni.

Oké, akkor ezt az érvet dobjuk ki a kukába...

Mindig kifelejtődik a számításból, hogy az adójóváírás ugyanúgy befektetésre kerül és (amennyiben az alapok jól teljesítenek) hozamot termelnek ugyanúgy számunkra. Ez azt jelenti, hogy amit holnap megkapok az államtól 100 forint adójóváírás, az 18 év múlva éves 2%-os nettó hozammal számolva 142,82 forintot fog nekem érni (nem összetévesztendő a jelenértékkel= vagyis a 18 év múlva a 142 forintot a pénz romlása miatt sokkal kevesebbnek fogom érezni).

Egyébként az adójóváírás a nyugdíjbiztosítás esetében egy plusz hozzáadott érték, hiszen ezek a termékek alapvetően piaci termékként funkcionálnak, amire rá lett húzva a "nyugdíjbiztosítás" jelző az adójóváírás miatt. A költségszerkezetük úgy van kialakítva, mintha a biztosítóval egy szab. fel. alapú megtakarítási programot kötnél. Viszont ezért a plusz pénzért cserébe elköteleződsz (jelen pillanatban) 65 éves korodig.

A nyugdíjbiztosítási törvényben rögzítve van, hogy az aláírás pillanatában érvényes öregségi korhatárt a lejárata a szerződésnek. Hiába emelik menet közben a korhatárt, a szerződés kifizetése nem tolódik el.

Nem mindenkinek éri meg elköteleződni!

Tárgyalásaim során gyakran előfordul, hogy megpróbálom lebeszélni a nyugdíjbiztosításról (egyáltalán az adójóváírással jutalmazott szerződésekről) a másikat, mivel számára nem éri meg elköteleződni. Jelen pillanatban mindenki "be van szarva" a nyugdíj miatt és tenni akar ellene valamit.

Viszont egyáltalán nem mindegy, hogy például egy 30 éves ember úgy köteleződik el 35 évre (mert hamarabb nem éri meg kivenni a pénzt- 20%-os büntetés jár rá), hogy azt a havi 20-30-40 ezer forintot az utolsó zsebéből húzza elő és megterhelő, vagy pedig simán ki tudja fizetni.

Mindig vedd figyelembe, hogy az életed folyamatosan változik. Mindig felmerülnek plusz kiadások. Gyakorlatilag bele kell kalkulálni a jövődbe a kalkulálhatatlant! Ez mit jelent? Ha limitáltak az anyagi lehetőségek, akkor figyelembe kell venni, hogy a következő 20-30 évben előfordulhat, hogy szükséged lesz a nyugdíjmegtakarításodba befizetett összegre!

A bónuszok lényege nem az, hogy hozzáadjanak, hanem hogy ne vegyenek el

Ma már gyakorlatilag minden nyugdíjbiztosítás tele van pakolva 4-5-6 féle bónusszal. Én azt gondolom, hogy teljesen félrevezető ez a megszólítás, mert az átlagos ügyfél azt hiheti ebből, hogy a befizetéseihez plusz pénzt ad hozzá a biztosító. Ez pedig nem fedi teljes mértékben a valóságot, noha jogilag tökéletesen be vannak védve és indokolható ez az elképzelés.

Ha visszapörgetjük az időt, akkor észrevehetjük, hogy 2017-től a teljes nyugdíjbiztosítás paletta le lett cserélve, köszönhetően az új MNB szabályozásnak. Nagyon leegyszerűsítve az egyik legfontosabb pontja ennek a szabályozásnak az volt, hogy a szerződéskötési költségeket a biztosító ne elrejtse (más költségekkel egyetemben), hanem jól láthatóan mutassa be illetve a szerződés első három évében vonja le.

Ezért vonják le a nyugdíjbiztosításokban az első három évben az adott éves díj: 80- 50-20%-át valamilyen jogcímen (szerződéskötési díj+ admin. ktg- biztosítónként változó az eloszlás:

Ez az összeg első nekifutásra rémisztő lehet, viszont ne felejtsük el, hogy a biztosítónak az első három évben kell kötelezően beszednie a szerződés költségeit, miközben egy 20-30-35 éves szerződésről beszélgetünk. Ezt a költségelemet a jövőben pedig nem szedheti újra.

Minden ügyfélnek elmondom, hogy bónuszok nem hozzáadott értéket képviselnek, hanem gátat szabnak a brutális költségeknek. A biztosító pontosan tudja, hogy nagyon brutális lenne elvenni az első három évben a pénz jelentős részét, majd a következő években még vonogatni adminisztrációs díj kódnéven 8-10-16%-okat (biztosító válogatja).

Ezért azt találták ki, hogy elvonják a brutális költségeket, viszont bónuszok formájában szinte "egyből" visszaadják azokat az ügyfélnek. A trükk abban rejlik, hogy a bónuszokat úgynevezett bónuszszámlákra helyezik, aminek a hozzáférése viszont korlátozott. Ezzel biztosítja be magát a biztosító, hogy hosszútávon működjön a szerződés.

Ha az ügyfél idő előtt (mondjuk 5 év múlva) akarja felmondani a szerződést, akkor a biztosító nem veszít vele, viszont az ügyfél nem kapja meg a bónuszszámla összegét (ami szerződéstől függően hosszútávon szabadul fel folyamatosan, de addig is befektetésre kerül ez a pénz is). Vannak olyan nyugdíjbiztosítás szerződések, ahol gyakorlatilag az ügyfél bizonyos bónuszok által (van, ami automatikusan jár és van aminek feltétele például az elektronikus fizetés), amennyiben rendesen fizeti a szerződést, gyakorlatilag "visszakapja" a szerződéskötési díjat és ezáltal hosszútávon a megtakarításában megjelenik az elején elvont összeg.

A nyugdíjbiztosítás nem való azoknak az embereknek, akiknél elképzelhető, hogy hamarabb hozzáakarnak férni a pénzhez, vagy kénytelenek lesznek hozzányúlni. Ugyanis elbukhatják a bónuszokat, ami azt jelenti, hogy meg kellett fizetniük a kezdeti költségeket és soha nem kapják azokat vissza.

Ingyenes az alapok áthelyezése, menedzselése a nyugdíjbiztosításban

Amikor költségekről beszélgetünk, akkor jellemzően az előre látható és hatalmasnak látszó költéselemeket szeretjük összehasonlítgatni mondjuk egy befektetési számla költségeivel. Az összehasonlítás ebben a korlátozott vizsgálatban egyértelműen azt mutatja, hogy a nyugdíjbiztosítás pofátlanul drága termék.

Ez azonban nem fedi a valóságot. A nyugdíjbiztosításban ingyenes a befektetési alapok váltogatása, áthelyezés, átirányítás és a biztosító által javasolt befektetési portfolói igénybevétele (ez eltérő lehet termékenként). De ne hidd azt, hogy valóban ingyenes számodra. A jövőbeni átváltások költségeit te már előre megfizeted a szerződés más költségelemeiben! Itt megint egy "költségátirányítás" történik, de jogilag rendben van. Szóval ingyenes, csak a te pénzedből ingyenes...

Tanácsadók szokták javasolni, hogy a nyugdíjbiztosítás helyett vonuljunk be a bankba és nyissunk értékpapír számlát, majd saját magunk kezdjünk el kereskedni és vegyük megolcsóbban a befektetési alapokat. Én azt gondolom erről, hogy az átlagos ügyfél nem akar ezzel szórakozni. Neki egy olyan termékre van szüksége, ami "hülyebiztos" és magától fut. Nem akarja nézegetni és váltogatni a dolgokat. Ne felejtsük el, hogy a nyugdíjbiztosítás költségeiben ezt a "kényelmi" szolgáltatást is megfizetjük.

Persze a költség nagy úr! De tényleg annyival olcsóbb hosszútávon, ha direkt kereskedünk?

Értékpapír számla költségei

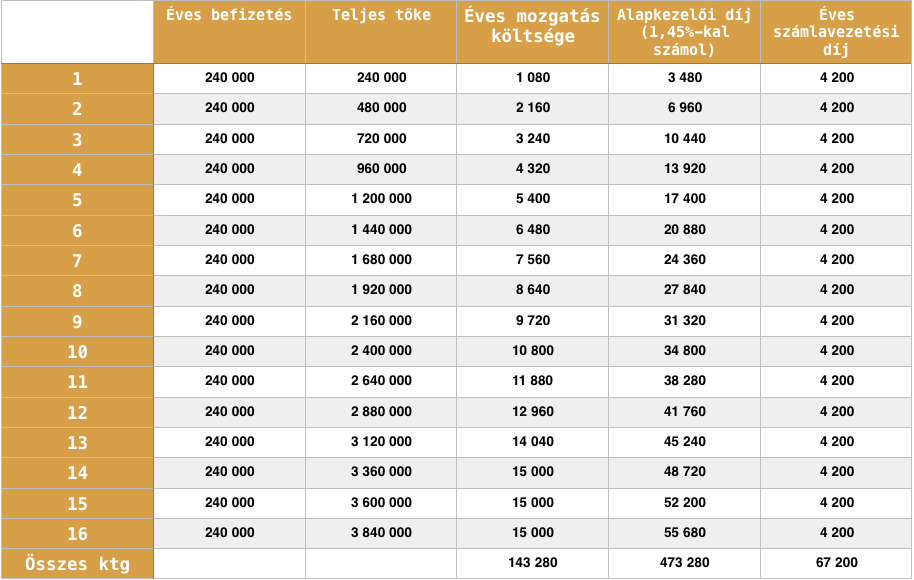

Megnéztem egy számlakezelő bankot, hogy náluk milyen költségekkel vásárolhatok, ha ebben gondolkoznék.

Itt azt látjuk, hogy a számlavezetés díja: 350 forint/hó (persze ez változhat a következő 18 évben, miközben a nyugdíjbiztosítás esetében a költségek nem fognak változni).

Ha postai úton kérem a kivonatot, akkor 250 forint/hó (ez is emelkedhet)

Forint átvezetés az adott banknál vezetett számlára: 0,45%, minimum 500 HUF, max. 15.000 HUF (nyugdíjbiztosításnál ez ingyenes)

Ha ki szeretnénk venni a pénzt, akkor maximum 35.000 forint a költsége (nyugdíjbiztosításnál ennek nem lesz díja)

A különböző befektetési alapoknak különböző díjai vannak, amit a hírdetmény szabályoz: általában 0,75%-2% között alakul a vétel és díjmentes a visszaváltás (de láttam olyat, ahol 600 forint a vétel és 600 forint az eladás is).

Alapkezelői díj: 1,45% (ez a költség a nyugdíjbiztosításoknál bruttó 2,45% körül szokott alakulni, viszont ebből is visszaadódik bónusz, úgy pedig átlagosan 0,7% körülire tehető ez a költségelem, amennyiben az ügyfél végig fizeti a szerződést).

Akkor lesz érdekes az értékpapírszámla költsége, ha évente egyszer (példa kedvéért) mozgatni szeretnéd a befektetési alapok között a pénzt.

A kalkulációban nem számoltam hozamokkal. Amennyiben van hozam, úgy az alapkezelői díj mértéke is növekszik, de a teljes tőke nagysága is. A költségeket nem vontam ki a tőkéből, így feltételeztem, hogy nem a nettó tőkéből fizeted meg a költségeket! Ez a táblázat nem alkalmas tanácsadás hivatkozási pontnak, kizárólag érdekességképpen mutattam meg egy zárt kalkulációt.

A kalkuláció alapján, ha nettó 240.000/év kerül 16 évig változatlan feltételek mellett befektetésre és évente egyszer a teljes tőke mozgatva lenne, akkor 683 760 forint lenne a költségünk.Ez a teljes nettó befizetés17,8%-a. Ehhez még adjuk hozzá a pénzkivétel díját, ami jelenleg 35.000 forint lenne.

Persze itt máris van egy hatalmas "ha", hiszen ezek a költségek bármikor változhatnak, és szinte biztos, hogy számunkra kedvezőtlenül!

Ebben a blokkban azt szerettem volna megmutatni, hogy hatalmas tévhit és félreértés uralkodik az értékpapírszámlákkal kapcsolatban. Szokásunk azt hinni, hogy ezek gyakorlatilag "ingyenesek" számunkra és biztosan a legjobb megoldást jelentik. Nem gondolom, hogy 20-25 éves távlatban rendszeres számlaaktivitás mellett feltétlenül olcsóbb lenne ez az opció, mint a nyugdíjbiztosítás keretszerződése. Viszont vannak azok a befektetésügyileg képzett ügyfelek, akik szeretnek ezzel aktívan foglalkozni. Számukra jó megoldás lehet még úgy is, hogy lemondanak az adójóváírásról.

Hosszútávú termékstruktúra

Amikor nyugdíjbiztosításról beszélünk, akkor fontos figyelembevennünk a hosszutávú fenntarthatóságot is. Mindig mindenkinek elmondom, hogy 20-25-30 éves időtartamra tervezve lehetőség szerint olyan opciót kell találnunk, ami biztosan fennmarad változatlan feltételek mellett. Ilyen alapon a sok évtizedes múltra visszatekintő biztosítók termékpalettája lehet egy kedvező megoldás, hiszen náluk talán kevesebb az esélye egy totális összeomlásnak, ráadásul a megkötött szerződés feltételeit sem változtathatják meg.

Persze a biztosítók ki-be vonulgatnak az országba, de ilyen esetben az ügyfeleiket egy másik biztosítónak kell átadniuk, aki a meglévő szerződéseket változatlan feltételek mellett biztosítja. Egy ilyen esetleges váltás ettől függetlenül sosem kellemes dolog, hiszen a megváltozott adminisztráció mellett a váltás ki nem mondott (de sajnálatos) velejárója, hogy az új biztosító ügynökei felkeresnek "köszönés" címszóval és megpróbálják felmondatni a futó szerződést és újat kötni. Ha egy nyugdíjbiztosítást felmondasz és újrakötsz, akkor szinte biztos, hogy bukni fogsz, mivel a költségekben nincsen akkora különbség, mint amit elbuknál egy 5 éve fizetett nyugdíjbiztosítás felmondásán. (nem mindegy, hogy mennyi ideje fizeted a szerződést, mert ha rossz a termék és csak pár hónapja fizeted, akkor még van mit számolgatni).

Abban nem vagyok biztos (sőt!), hogy egy befektetési cég számlája 10-15 évig megmarad, mint ahogy a feltételek is folyamatosan változhatnak szerintem. A nyugdíjelőtakarékossági számla, illetve az Önkéntes Nyugdíjpénztár is elméletben alkalmas arra termékstruktúráját figyelembe véve, hogy fennmaradjon 20-25 évig. A NYESZ alapvetően egy értékpapírszámla adójóváírással. Ha lekerülne a szerződésről az adójóváírás, akkor elméletben tovább tud működni, bár kérdés, hogy ebben az esetben az adott cég biztosítani akarja e a változatlan feltételeket, vagy elengedné?

Az Önkéntes nyugdíjpénztári rendszer jelen pillanatban stabilan működik és változatlan feltételek mellett semmi okunk nem lenne azt hinni, hogy 30 év múlva már nem létezik ebben a formában. Azonban nem hagyhatjuk figyelmen kívül, hogy az ÖNYP befizetések nem elhanyagolható részét CAFETERIA keretein belül fizették a munkáltatók. Viszont 2017-től az ÖNYP adóvonzatát megmegemelték, és már a legmagasabb adóval terhelt CAFETERIA elemnek számít a kiválasztása. Nem ismerem az idei számokat, de úgy gondolom, aki tehette az a CAFETERIA keretein belül inkább választott SZÉP kártyát vagy mást, mint ÖNYP-t. A kérdés a jövőben az lesz, hogy a pénztáraknak milyen hatékonysággal sikerül a tagok magánbefizetésre ösztönözni illetve új tagokat megnyerni?

Egy nagyon pesszimista szcenárió szerint a piac elkezd hosszútávon szűkülni és pénztárak összevonására lehetne számítani. Ez pedig sosem jó jel. Hangsúlyozom, hogy ez egy elmélet, ilyenről nincsen jelen pillanatban szó! Ebben a percben az ÖNYP is jó választásnak tűnik.

A lejáratnál említettem, hogy a nyugdíjbiztosítás az aláírás pillanatában érvényes nyugdíjkorhatárral számol. Az ÖNYP és NYESZ esetében viszont nincsen ilyen törvényi kitétel. Ha emelkedik az öregségi nyugdíjkorhatár, akkor kitolódik ezekből a szerződésekből a kifizetés is!

Kinek éri meg a nyugdíjbiztosítás?

Nagyon nehéz egy univerzális választ adni, hiszen az élethelyzetek egyedi megoldást igényelnek. Talán úgy tudnám összefoglalni, hogy azoknak, akik biztosra akarnak menni (és ezért hajlandóak megfizetni a költségeket), hosszútávon gondolkodnak, biztosak benne, hogy ehhez a pénzhez nem fognak hamarabb hozzányúlni és jogosultak az adójóváírásra. Ha ezen feltevések közül valamelyikre "nem" a válasz, akkor érdemes lehet elgondolkodni valami más megoldás, ami nem feltétlenül adójóváírásra jogosító nyugdíjcélú megtakarítás.

Legnagyobb félelmek a nyugdíjbiztosítással kapcsolatban

1. Elvehetik az adójóváírást ?

2. Túl magasak a költségek?

3. Nem fogom tudni fizetni ?

Az adójóváírást a többiből is elvehetik, tehát ez egy univerzális félelem. Ettől függetlenül nem biztos, hogy mindenkinek megéri az adójóváírás miatt 20-25-30 évre elköteleződni, ha az élethelyzetéből többet lehetne kihozni másfajta termékkel (pl.: LTP vagy sima megtakarítási program vagy pénztári termékek).

A magas költségek a szerződés végigvitelével drasztikusan csökkennek és a végén visszanézve nem volt annyira drága ez a termék számos szempontot (alapáthelyezések, menedzselés, termékstruktúra...stb), figyelembe véve, mint bármelyik másik "most olcsónak" látszó opció.

Valódi félelem, hogy nem tudja az ügyfél fizetni. A nyugdíjbiztosításban megvan a lehetőség, hogy a havi díjat általában a 3. évforduló után (magyarul: 4. évtől) lecsökkentsük akár a minimálra is. Ráadásul a szeruődéseket általában 10 évente 2 évig lehet szünetelteni. Emellett pedig érdekes a legelején is "kényelems" havi díjat választani. Többet sajnos nem tudunk előre megtenni, hogy minimalizáljuk ezt a kockázatot.

De itt vannak ezek az olcsó és nagyon jó ETF-ek

Tudod mit jelent a "spread" az "initial margin" vagy a S&P/ASX 200?

Ha nem, akkor számodra nem biztos, hogy annyira jó lesz az ETF. Ez persze tanulható, sőt elvileg könnyen behozható történet. Ettől függetlenül szeretik szakértők beállítani, hogy az ETF az isten ajándéka és itt tuti minden. A valóság az, hogy az ETF-nek kedvező költségei vannak (nem mindegyiknek!!!!) és pont. Ugyanúgy tud negatívan teljesíteni, ráadásul keretrendszer nélküli kereskedést kíván meg tőled, ami azt jelenti, hogy ide nem elég csak bedobálni a pénzt (mint a nyugdíj termékeknél), hanem aktívan részt kell venni a folyamatokban és reagálni a piac változásaira.

Ha pedig rendszeresen kell adni és venni, akkor a költségek drasztikusan megugranak, hiszen itt is levonnak minden tranzakciónál. Végére mégsem annyivel olcsóbb, de erről nem szeretnek beszélni a nyugdíjbiztosítás ellenzők.

Viszont aki okosan tudja kihasználni az ETF előnyeit, azoknak el tudom képzelni, hogy jobb megoldást jelenthet, mint egy adójóváírással megtámogatott nyugdíjbiztosítás. Szerintem nem lehet univerzális igazságot tenni ebben a kérdésben, mert itt 1-1 szempontot próbálunk összehasonlítani (pl.: melyik az olcsóbb), miközben egy komplett rendszert kellene és a következő 20-25 évre felmérhető kockázatokat (akár termékstruktúra szinten) csökkenteni.

Ha magad szeretnéd aktívan kezelni (pl: egy ETF-ben) a megtakarításaidat, akkor kezdj el hozzászokni az ehhez hasonló diagrammokhoz! És ebből még hiányoznak a trendvonalak és egyéb "csíkok".

Ez a cikk nem alkalmas arra, hogy csak erre támaszkodva döntést hozzál a témában. Kifejezetten olyan témákat jártam körbe, amikről ritkán beszélnek. Még nagyon sok körülmény létezik, amiket mérlegelned kell!

►►►►

Nyugdíjbiztosításról szeretnél többet tudni? Klikk

Gyerekmegtakarításról szeretnél többet megtudni? Klikk

✰ ingyenesen letölthetsz egy hasznos pénzügyi eszközt: Klikk

Segítsek neked vagy kérdésed van pénzügyekben? Akkor írj:

✰✰ szarvas.norbert@iflgroup.hu vagy

✰✰ www.iflgroup.hu

Itt találsz meg minket, ahol további "csak itt megjelenő" egyedi tartalmakat is olvashatsz

Jelen weboldal teljes tartalma és az innen elérhető valamennyi dokumentum tájékoztató jellegű és nem teljeskörű, szövege a közzététel napján hatályos jogszabályokon és egyéb tájékoztatásokon alapul, nem minősül biztosítási termék vagy pénzügyi szolgáltatás kiválasztására irányuló, illetve jogi- vagy adótanácsadásnak, sem egyoldalú kötelezettségvállalásnak (ajánlattételnek). Kérjük, hogy a termékek vagy szolgáltatások összehasonlítása és kiválasztása során, továbbá a szerződéskötésre irányuló dokumentumok aláírását megelőzően körültekintően tájékozódjon a választott termék vagy szolgáltatás aktuális, részletes feltételeit illetően. A fentiek figyelmen kívül hagyásából eredő, illetve az esetleges jövőbeli jogszabályi- illetve üzleti környezetben bekövetkező változásokért való felelősséget a jogszabályok által lehetővé tett legteljesebb mértékben kizárjuk.

Ez a cikk 2017. május 14. napján frissült utoljára. A benne szereplő információk a megjelenés idején pontosak voltak, de mára elavultak lehetnek.